この記事から分かること

- ブリッジで発生するPrice Impact

- ブリッジで発生するインパーマネントロス

※本記事へのコメント・質問等は私のX(旧ツイッター)にDMで送っていただいても大丈夫です。丁寧に回答させていただきます。

本記事を最後まで読むことで、仮想通貨のクロスチェーン転送(ブリッジ)におけるPrice Impactとインパーマネントロスの発生の仕組みが分かります。

本記事は「Celer cBridge」のホワイトペーパー・仕様書の内容を参照して作成しています。

仮想通貨ブリッジのPrice Impactとは

分散型取引所では、流動性プールに提供されている金額に対してスワップ金額が大きいとPrice Impact(プライスインパクト)が発生し、現在価格よりスワップレートが少し不利になることがあります。

仮想通貨のブリッジでも同様のことが言え、流動性プール方式でブリッジが行われるときのみPrice Impactが発生します。

- 流動性プール方式:Price Impactが発生する

- ペグトークン方式:Price Impactは発生しない

流動性プール方式で仮想通貨のブリッジを行う場合、1:1で仮想通貨をブリッジできず、ブリッジ先で仮想通貨が少し減ったり増えたりしてしまうことがあります。

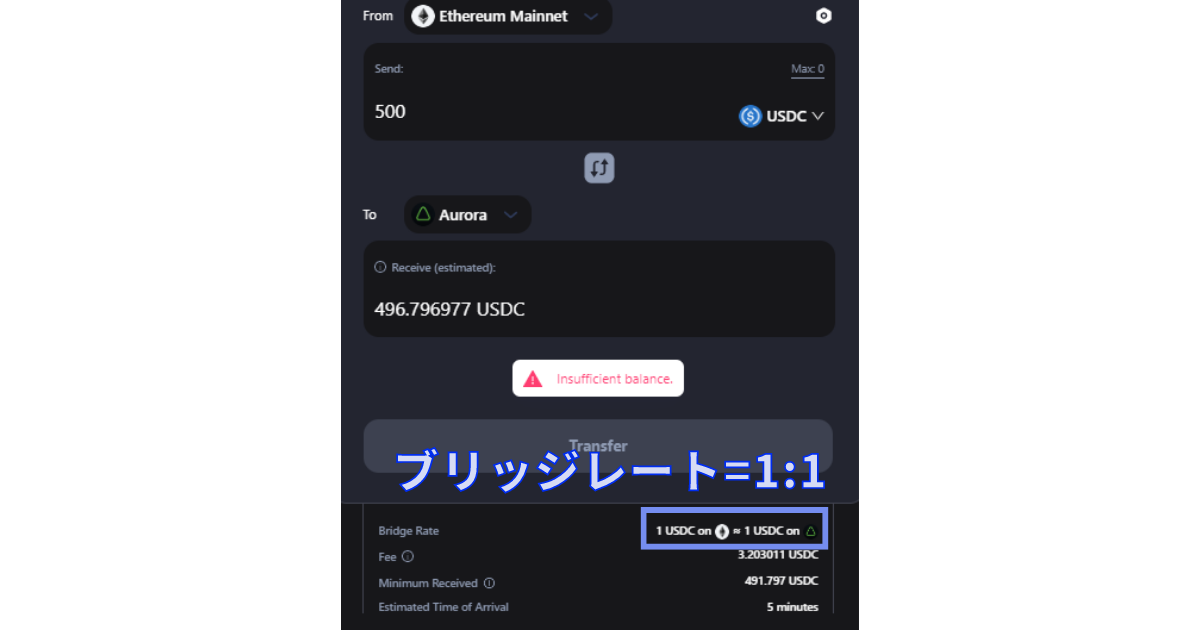

分散型取引所ではPrice Impactという表記でスワップの見積もり画面で確認できることが多いですが、ブリッジではBridge Rate(ブリッジレート)で表記されていることが多いです。

上のようにブリッジレートが1:1であれば問題ありませんが、流動性プールに対して大きな枚数でブリッジを行うとPrice Impactが発生します。

さとう

さとうここから流動性プールを活用した仮想通貨のブリッジにおいて、Price Impactが発生する仕組みを解説していきます。

例えばブリッジサービスを提供する代表的なCeler cBridgeでは、「StableSwap AMM」と呼ばれるBridge Rateを自動で算出する仕組みが導入されています。

元々は分散取引所Curve Finance(カーブファイナンス)が開発した、実態として等価なステーブルコイン同士等のスワップに最適化されたAMMで、これがブリッジサービスにもよく活用されています。

ブリッジサービスのStableSwap AMMは、流動性プールを枯渇させない働きがあります。

- ブリッジの結果、2つの流動性プールの枚数がある程度均衡するときは1:1でブリッジ

- ブリッジの結果、2つの流動性プールの枚数がある程度均衡しない時は枯渇しないよう調整してブリッジ

どの程度均衡しなくなったときに調整するかは、ブリッジサービス側の運営やDAOが決めます。

具体例を挙げてイメージしてみましょう。

あなたは今USDT(Ethereum)をUSDT(BNB Smart Chain)にブリッジしようとしています。

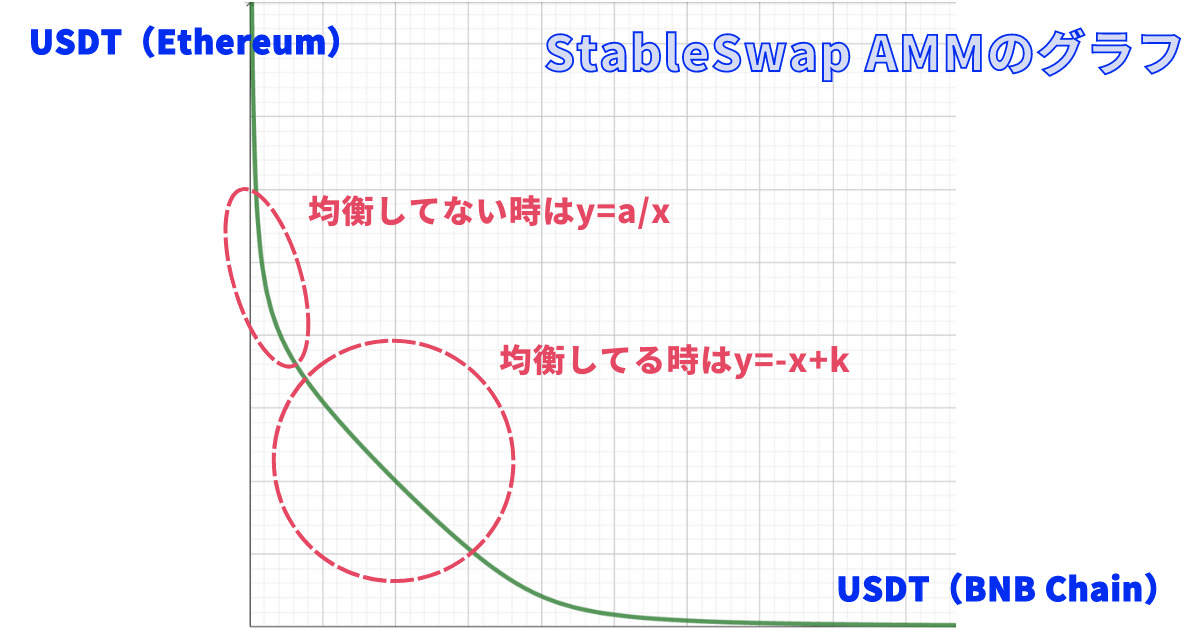

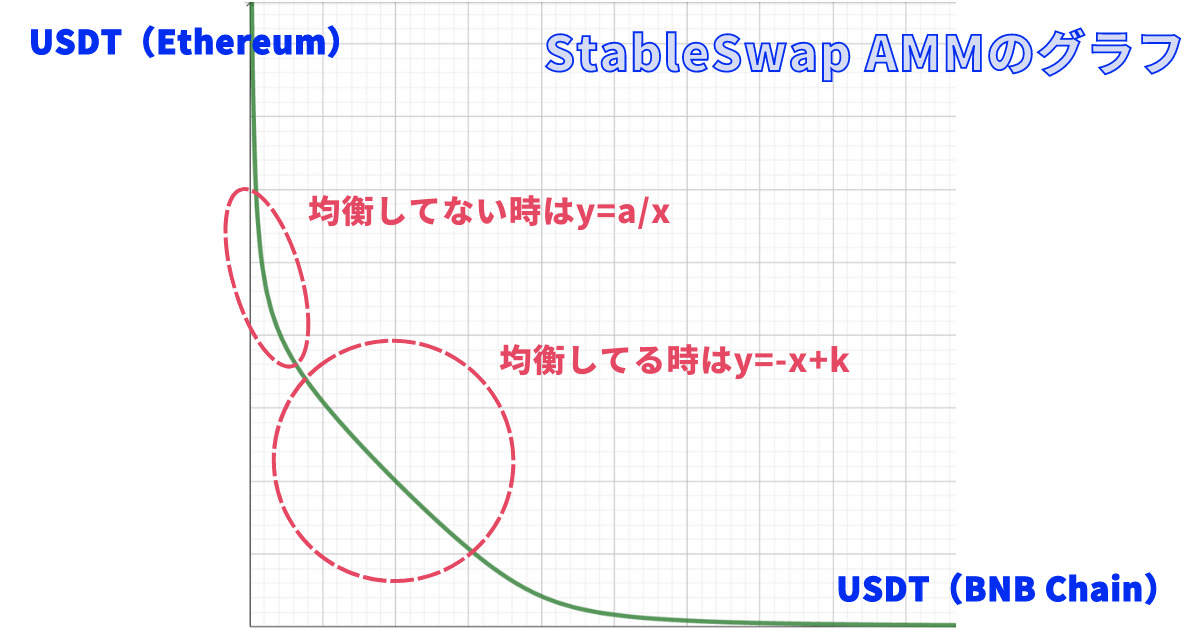

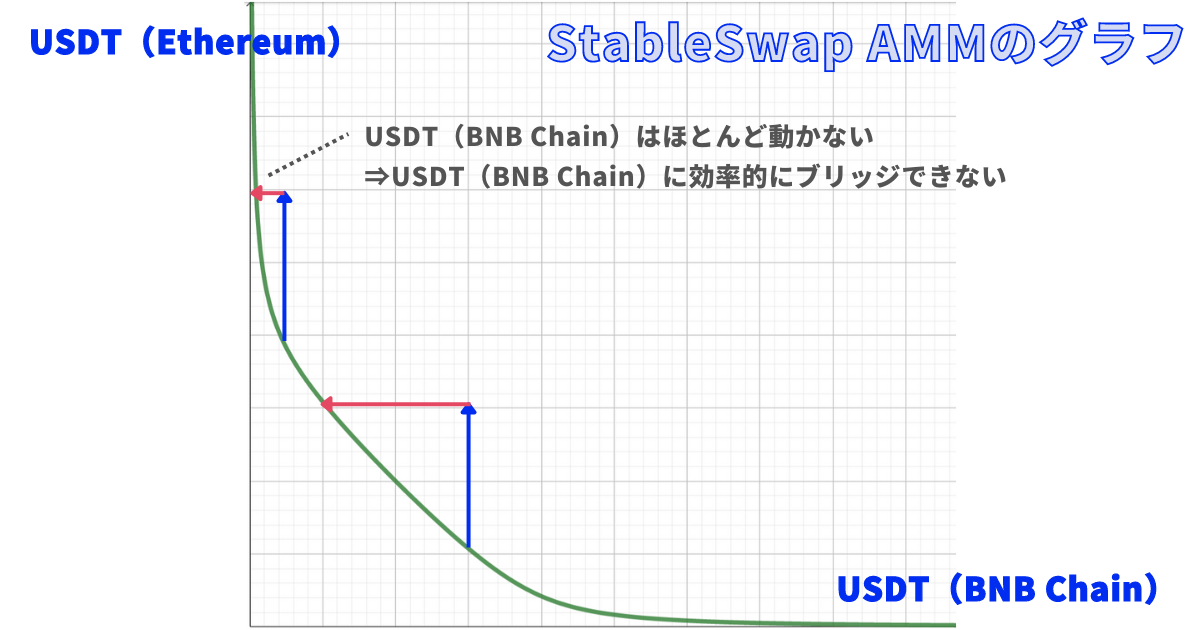

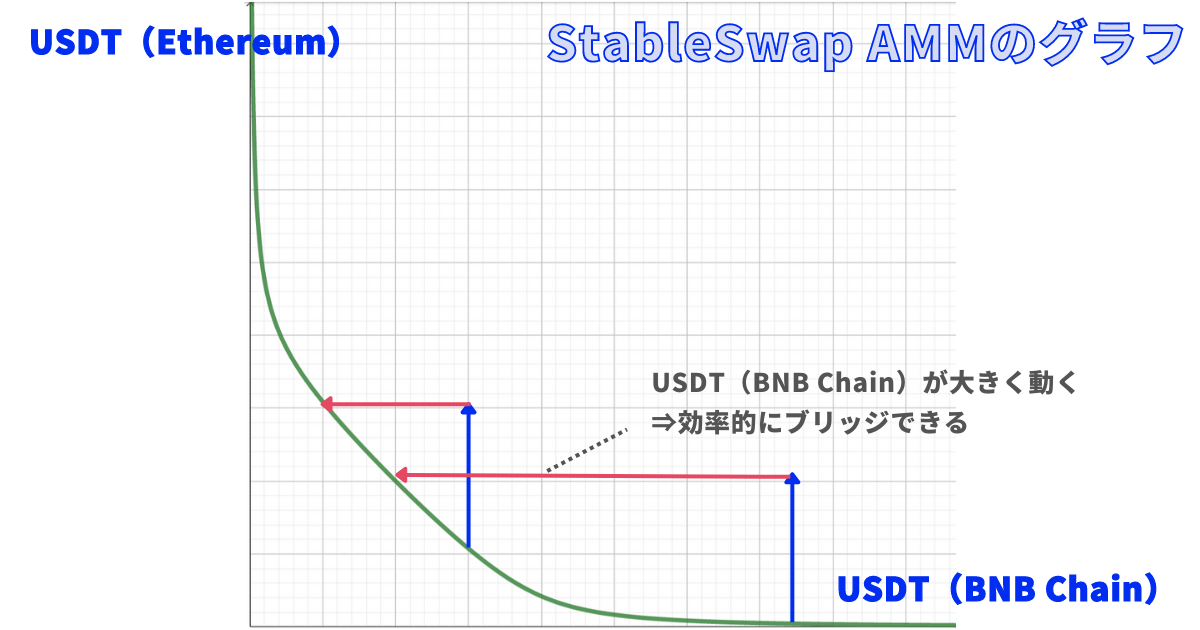

USDT(BNB Smart Chain)の流動性プールの枚数をx、USDT(Ethereum)の流動性プールの枚数をyとしたとき、StableSwap AMMではxとyが次のようなグラフで表されます。

このグラフには次の特徴があります。

- xとyの枚数が均衡しているときはy=-x+kの一次関数のグラフになる

- xとyの枚数が均衡しなくなると、y=a/xの反比例のグラフになる

グラフの形もそうなっていることが分かります。

ちゃんと両方のプールが均衡していると、USDT(ETH)が1枚増えたらUSDT(BNB)は1枚減ります。5枚増えたら5枚減ります。(プールの枚数はy=-x+kの関係)

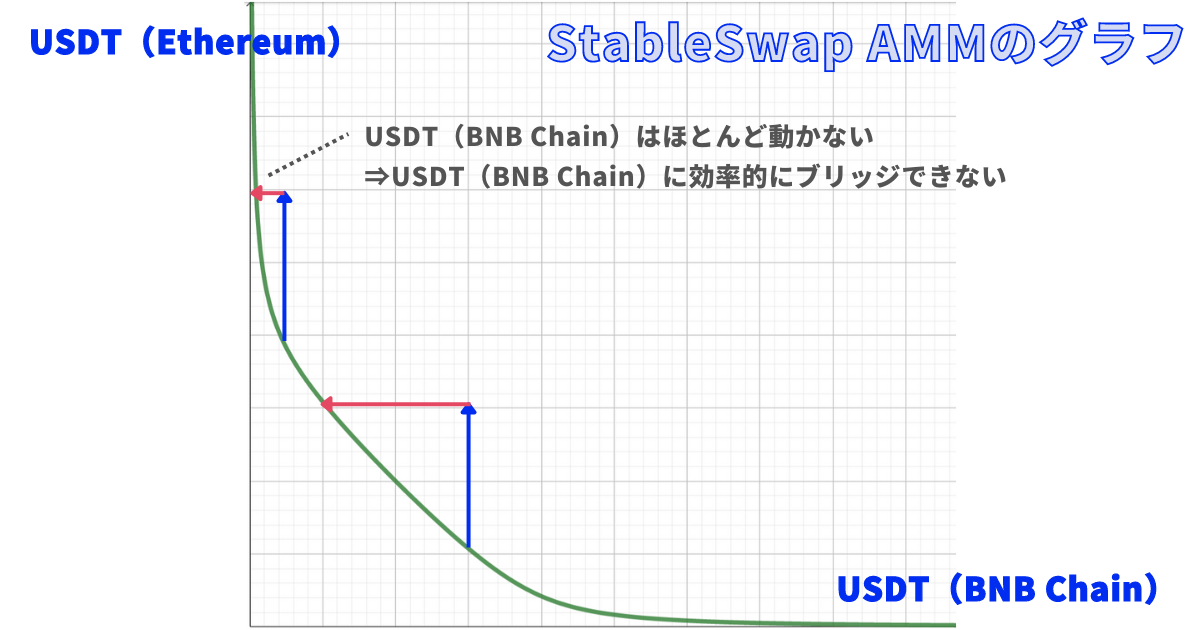

下のように、USDTプールが均衡していない場合はどうでしょうか。

USDT(ETH)をUSDT(BNB)にブリッジした時、USDT(ETH)のプールは増えてもUSDT(BNB)はほとんど減らないこと分かります。

USDT(BNB)のプールがほとんど減らないということは、あなたの手元にUSDT(BNB)はほとんどブリッジされないということを意味します。

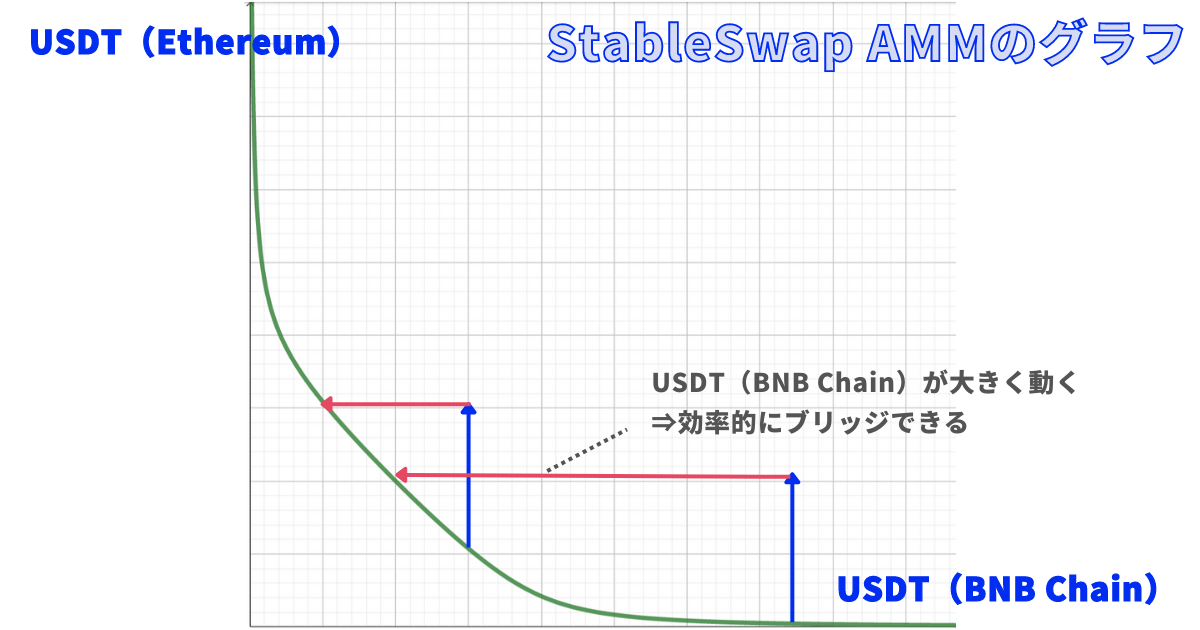

逆に均衡に戻るようなブリッジを行うと、USDT(BNB)は少し増えてブリッジされます。

このようにプールの均衡状態に大きな偏りを生んでしまうと、ブリッジレートが大きく変わってしまうので、必ず事前ブリッジレートを確認する癖を付けるのが大切です。

- 流動性プールの均衡が崩れる:ブリッジレートが悪くなる

- 崩れた均衡が回復する:ブリッジレートが良くなる

仮想通貨ブリッジのインパーマネントロスとは

流動性プールを活用した仮想通貨のブリッジでは、流動性提供者にインパーマネントロスが発生します。

流動性プール方式では、次のような形で利用者にPrice Impactが発生していました。

- 流動性プールの均衡が崩れる:ブリッジレートが悪くなる

- 崩れた均衡が回復する:ブリッジレートが良くなる

ブリッジの利用者側で発生しているPrice Impactは、流動性提供者側のインパーマネントロスと表裏一体の関係にあります。

後者のようにブリッジ者が受け取った仮想通貨が増えた場合、流動性を提供した側ではインパーマネントロスが発生していることになり、前者のように崩れた場合にはインパーマネントロスが回復することになります。

分かりやすい例を考えるために、Aさんだけが以下の流動性プールをCeler cBridgeに提供している場合を想定してみましょう。

- USDT(BNB Smart Chain):50,000枚

- USDT(Ethereum):5,000枚

- 合計は55,000枚

ここでBさんがUSDT(Ethereum)20,000枚をUSDT(BNB)にブリッジしようとしました。

明らかに均衡が戻るようなブリッジになっていることが分かります。

このとき、以下のグラフのように受け取れるUSDT(BNB Smart Chain)の枚数は20,000枚より多くなります。

仮に20,050枚だった場合、Aさんの流動性プールは以下のように変化します。

- USDT(BNB Smart Chain):29,950枚

- USDT(Ethereum):25,000枚

- 合計は54,950枚

Aさんの流動性プールのUSDTが50枚減っています。

この分がインパーマネントロスで、Aさんがこの時点で流動性の提供を解除した場合はインパーマネントロスが50ドル発生し、50ドルの損失を出したことになります。

また均衡が生まれるようなブリッジが行われると、インパーマネントロスは解消されていきます。

まとめると、次の表のイメージです。

| ブリッジ結果・・・ | ブリッジ者 | LP提供者 |

|---|---|---|

| 2つのLPの比率に変化なし | – | – |

| 2つのLPの比率に乖離が生まれる | ブリッジレート損 | IL解消 |

| 2つのLPの比率の乖離が縮まる | ブリッジレート得 | IL発生 |

このブリッジのインパーマネントロスが、Celer cBridgeのFAQでさらに詳しく紹介されています。

コメント