この記事から分かること

- Uniswapのステーキングのやり方

- Uniswapのステーキングの仕組み

- Uniswapのステーキングのリスク

※本記事へのコメント・質問等は私のX(旧ツイッター)にDMで送っていただいても大丈夫です。丁寧に回答させていただきます。

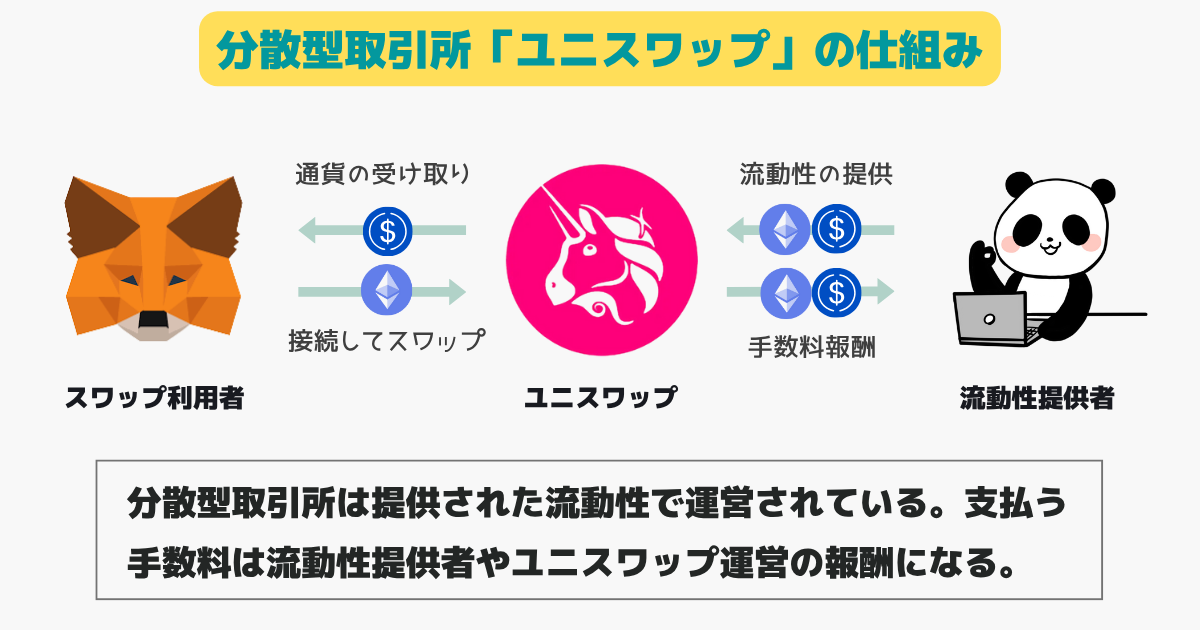

ユニスワップ(Uniswap)は主にイーサリアム上で構築・利用されている分散型取引所(DEX)で、スマートコントラクトと自動マーケットメイカーで仮想通貨の取引を行えます。

分散型取引所は「メタマスク」などの仮想通貨ウォレットを接続して利用するため、中央集権型の取引所とは違い自分の資産の秘密鍵を自分で管理したままセルフカストディで利用できます。

あなたがステーキング(流動性マイニング)した仮想通貨が流動性となりスワップに活用され、スワップ手数料を報酬としてもらう形で仮想通貨の運用ができます。

さとう

さとうユニスワップの概要は次の通りです。

| 比較項目 | ユニスワップ(V3) |

|---|---|

| 開発企業 | Uniswap Labs |

| ガバナンストークン | UNI |

| 対応チェーン | Ethereum/Polygon/Arbitrum…etc |

| AMMの仕組み | xy=k(集中流動性) |

| スワップ手数料 | 0.01%~1.00% |

| プロトコル手数料 | スワップ手数料から一部引かれる |

| インターフェース手数料 | 0.25%(一部銘柄を除く) |

| ユニスワップ公式サイト | https://about.uniswap.org/ |

| ユニスワップ公式X | https://x.com/Uniswap |

| ユニスワップのスワップ画面 | https://app.uniswap.org/swap |

ユニスワップ対応ブロックチェーンリストはこちら

- Ethereum

- Unichain

- Base

- Arbitrum

- Polygon

- OP Mainnet

- BNB Chain

- Avalanche

- World Chain

- ZKsync

- Soneium

- Zora Network

- Celo

- Blast

ユニスワップは全ての分散型取引所の中で、次のブロックチェーンで直近30日間取引量がトップになっており、流動性提供量(TVL)もトップです。(2025/11/04時点 DefiLlama)

スワップ手数料が安定して発生しやすく、ユニスワップへのステーキング(流動性マイニング)の利率は安定しやすいため、初めての分散型取引所での運用にはおすすめです。

| 運用ペア例 | 年間利率※1 | ILリスク※2 |

|---|---|---|

| USDC/USDT | 6.42% | ほぼなし |

| ETH/USDT | 130.09% | リスク中 |

| WBTC/wstETH | 172.86% | リスク大 |

ユニスワップ 運用ペアの利率例

※1:年間利率(APR)は2025年11月18日時点の直近1日利率の年間換算(https://app.uniswap.org/explore/pools)

※2:インパーマネントロスの発生リスク(詳細は本記事後半で解説)

また、ユニスワップではV3(バージョン3)として集中流動性が導入されており、上表の利率からさらに利率を高めたり、逆に利率を下げてリスクを抑えたり、自分なりの戦略を立てて仮想通貨を運用できます。

この記事を最後まで読むことで、ユニスワップの流動性マイニングの仕組み・やり方・リスクが分かり、今日から仮想通貨を運用できます。

ユニスワップのステーキングのやり方

ユニスワップのステーキング(流動性マイニング)のやり方は、次の通りです。

※下のボックスを開くと詳しい手順が表示されます。

①ガス代を用意する

ユニスワップで取引を実行するためには、ブロックチェーン上で手数料となる「ガス代」の支払いが必要です。

事前に自分がユニスワップで利用したいブロックチェーンのガス代をメタマスクに入金しておきましょう。

| ブロックチェーン | ガス代目安 | ガス代銘柄 | 見積りサイト |

|---|---|---|---|

| イーサリアム | 数百円 | ETH | Ethereum Gas Tracker |

| アービトラム | 数円 | ETH | l2fees.info |

| オプティミズム | 数円 | ETH | l2fees.info |

| ポリゴン | 数円 | POL | Polygon PoS Gas Tracker |

| BNB Smart Chain | 数円 | BNB | BNB Chain Gas Tracker |

チェーン別 ユニスワップのスワップガス代目安

スワップの需要と流動性提供の需要はある程度自動的にバランスするため、どこのブロックチェーン上の流動性プールの利率が高いというのはありません。

※利率の高い低いは本質的には全て価格変動リスクで決まります。

「イーサリアム」はガス代が高いので、アービトラムやBNB Smart Chainなど、ガス代がほとんど掛からないブロックチェーンを利用するのがおすすめです。

イーサリアム以外のガス代を用意するためには、マルチネットワークに対応した国内取引所からガス代を送金する必要があります。

国内取引所「ビットバンク」であれば、アービトラムでETHを送金したり、BNB Smart ChainでBNBを送金したりできるので、メタマスクへのガス代の用意に最適です。

ビットバンクの口座は下のリンクからお得に開設できます。

\ 口座開設で1000円が貰えるキャンペーン開催中/

🐼 ビットバンク公式サイト:https://bitbank.cc/

※国内アルトコイン取引量No.1(シェア46%):2023年1月~2024年10月のJVCEA統計情報bitbank調べ

「ビットバンクから仮想通貨を出金する方法」は、下の記事で詳しく解説しています。

②メタマスクを接続

下のリンクから、Uniswapの流動性プール一覧を開けます。

画面右上より「メタマスク」などのウォレット接続できます。

下のタブを「プール」に切り替えると、ユニスワップの流動性プールの一覧が表示されます。

③提供したい流動性プールを選択

自分で既に提供したい流動性ペアが決まっている場合は、画面右上の「流動性を追加」から自由にペアを決めて流動性を提供できます。

しかし、最初は既存の人気の流動性プールに預け入れるのが無難です。

※利用されない流動性を提供しても報酬が入らないので注意が必要。

画面上から「トークン名」で絞り込みを行えます。画面右上からは「ブロックチェーン」で絞り込みを行えます。

TVLは既に提供されている流動性額なので、降順にすれば人気の流動性プールが分かります。

TVL降順で自分が提供したい流動性プールがあれば、それを選択するのもおすすめです。

「プロトコル」は流動性プールのバージョンを示します。

V3とV4が今ほとんどの流動性プールで利用されている集中流動性の仕組みです。V2は既にあまり利用されていない仕組みの流動性なので、預け入れる場合は取引ボリュームやTVLが十分か確認しましょう。

流動性プールを押すと、流動性の作成画面に進めます。

「ユニスワップのV2・V3・V4プロトコルの違い」は下の記事で詳しく解説しています。

④手数料・価格範囲・提供枚数の設定

流動性のトークンペアと手数料区分を設定する画面が最初に表示されます。

既存の人気プールを選んだ場合は、特にいじらずに続行すれば問題ありません。

手数料区分については本記事後半で仕組みを解説しています。

価格範囲の設定画面では、縦が価格で横が時間軸になっています。

右のバーを上下に広げたり狭めたりすることで、提供する流動性の価格範囲を設定できます。(上手な価格範囲の設定方法は本記事後半で解説)

価格範囲を決めたら、提供する流動性の枚数を入力しましょう。

集中流動性では片方の流動性の枚数を入力すると、もう片方の枚数も自動で入力されます。

枚数比の関係は価格範囲の設定に基づいています。(本記事後半で仕組みは解説)

全て設定が終わったら「レビュー」を押して、ガス代を支払って流動性の提供を実行しましょう。

【補足】報酬の受取とステーキング解除方法

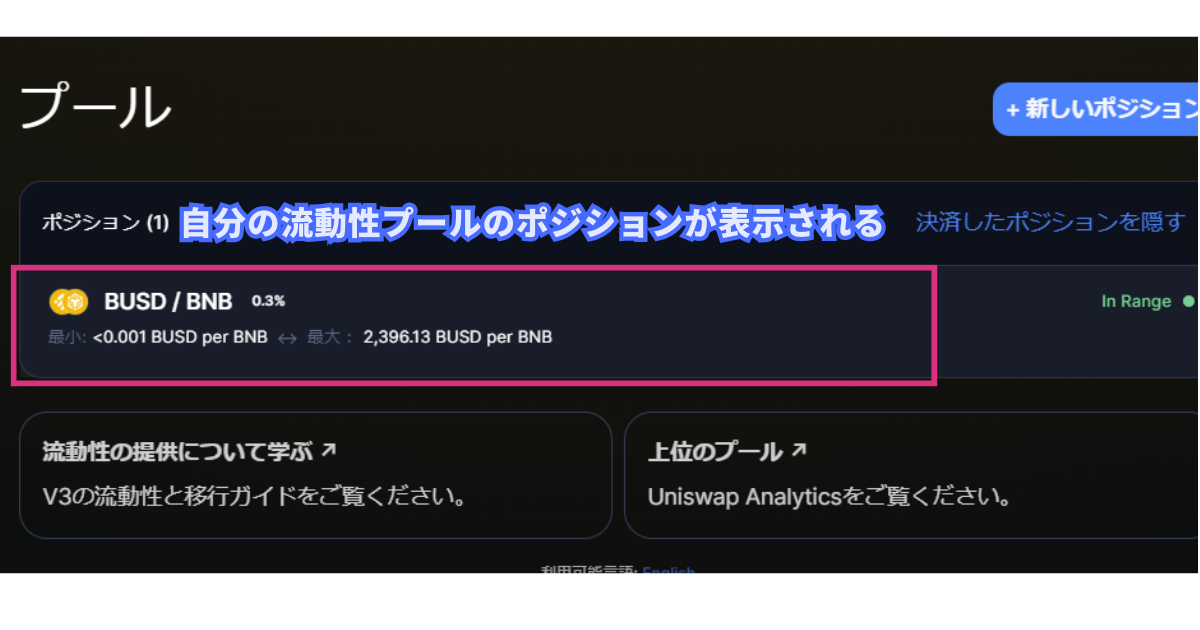

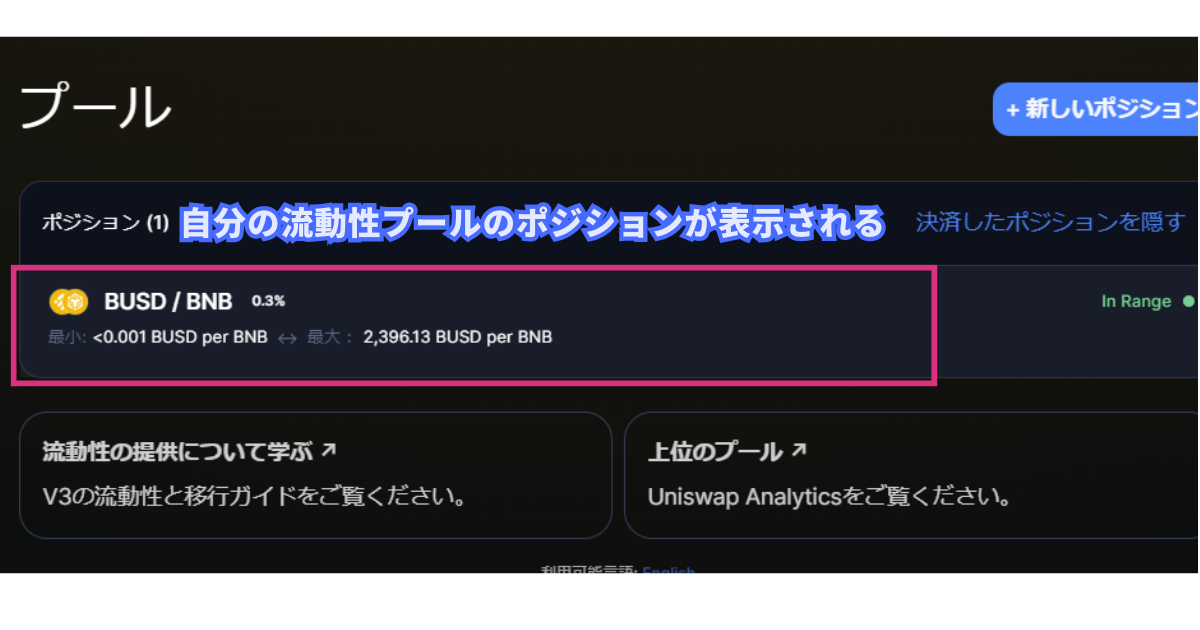

自分の流動性提供の「ポジション画面」から、報酬を受け取れます。

アクセスすると自分がステーキングしたポジションが表示されるので、選択します。

画面右上から流動性を解除でき、右下からスワップ手数料を報酬として受け取れます。

報酬手数料は、スワップが行われれば行われるほど多くなります。

流動性の解除と報酬の請求にはガス代が必要になるので、頻繁に報酬を請求するのは控えましょう。

集中流動性に提供している場合、現在価格が価格範囲を外れたままだと手数料報酬が入らなくなってしまいます。

この場合、価格が戻るまで待つか流動性を解除して適切な価格範囲で流動性を配置しなおすことになります。

ユニスワップのステーキングの仕組み

①価格範囲を決めて流動性を提供する

現在のユニスワップでは「集中流動性」と呼ばれる流動性の仕組みが導入されています。(V3)

従来のユニスワップV2では流動性提供の範囲を特に決めず0から∞の価格範囲で提供されていましたが、結局実際のスワップに利用される流動性はその内のわずかでした。

不要な流動性の提供を防げれば、流動性提供者の利率を高めるだけでなく、仮想通貨を「PoSステーキング」など本来のあるべき場所に戻すことでセキュリティを高めることにも繋がるため、現在のV3が開発されました。

ユニスワップの流動性提供画面では次のような画面が表示され、自分で流動性を提供する価格を決めます。

現在価格が価格範囲内にあるときにのみあなたの流動性は機能して手数料報酬をもらえるので、価格範囲が狭すぎると現在価格が範囲から外れてしまい報酬がゼロになります。

従って、現在価格付近に流動性が集中しやすくなります。

価格範囲を狭くすると手数料報酬が集中して利率が高くなるため、価格範囲を狭くすると年間利率で100%以上になることも珍しくないです。

※従来同様0から∞でも提供できるが、報酬がほとんど貰えなくなる。

しかし後述の「インパーマネントロス」のリスクも高まるため、価格範囲を狭くした流動性提供は上級者向けといえます。

| 価格範囲の設定 | 利率 | インパロス |

|---|---|---|

| 狭くする | 高くなる | 大きくなる |

| 広くする | 低くなる | 小さくなる |

設定価格範囲のリスクリワード関係

②価格範囲に従って運用枚数比が決まる

ユニスワップV3の集中流動性は「資本効率性」を目的に開発されており、1:1で流動性を提供する必要はなく、設定した価格範囲毎にユニスワップが本当に必要とする比率の流動性しか提供できません。

価格範囲の設定の仕方によっては、ペアの片方の流動性しか提供できない場合もあります。

ユニスワップV2では各流動性毎に全員で1つの流動性を構築しており、定積AMMと呼ばれる「xy=k」の式に従い、スワップレートや流動性の変化が決まっていました。

※xとyが流動性の枚数でkは流動性提供や削除の際にのみ再計算される定数。

集中流動性では、各流動性提供者が独自の無数のパターンの価格範囲で流動性を提供するため、1つの流動性の曲線(xy=k)では管理できません。

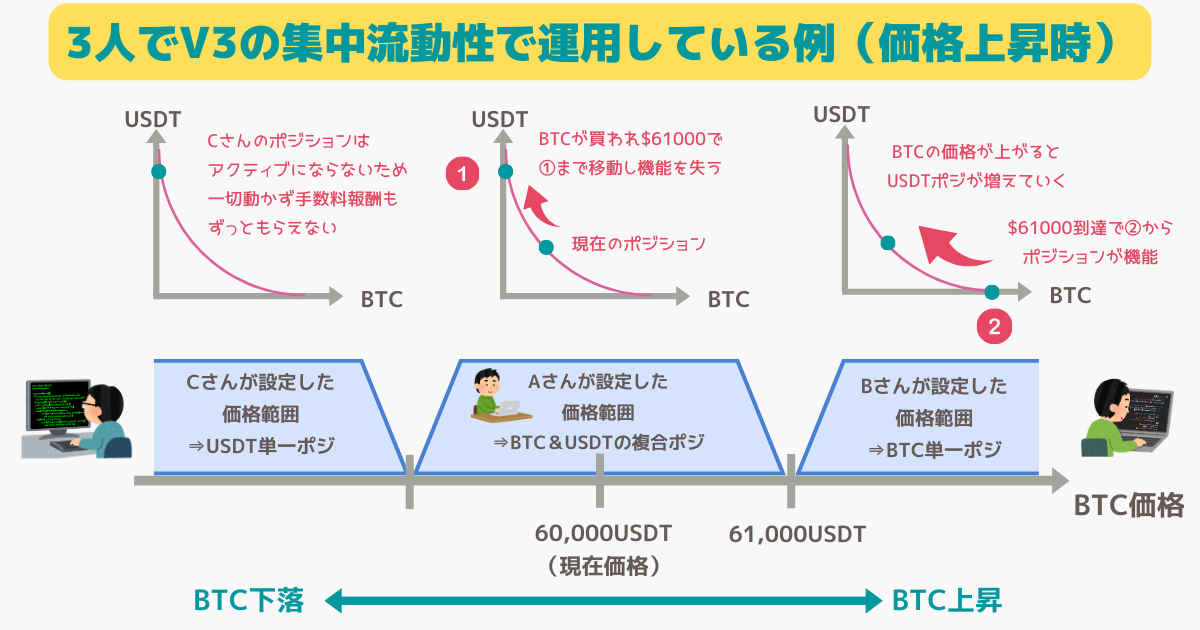

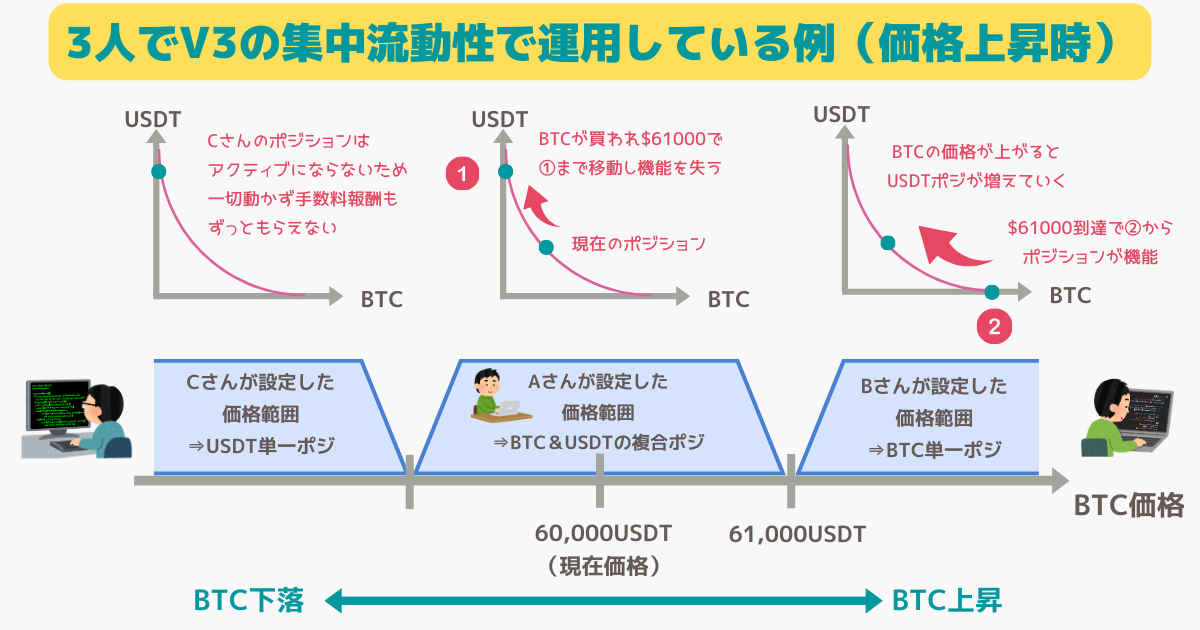

分かりやすくするために、3人のみでユニスワップV3にBTC&USDTの流動性を提供している場合をイメージしてみましょう。

現在のBTCの価格は$60,000で、Aさん、Bさん、Cさんの3人は以下の価格範囲で流動性を提供しました。

- A:「59,000~61,000USDT」で配置(BTC&USDTの複合ポジ)

- B:「61,000USDT~∞」で配置(BTCの単一ポジ)

- C:「0~59,000USDT」で配置(USDTの単一ポジ)

例えば、Bさんは提供する流動性の価格帯の下限を現在価格よりも大きく設定していますが、この場合は供給する流動性は全てBTCにしなければなりません。

ユニスワップV3「資本効率性」の観点からすると、USDTは一切必要ないからです。

Bさんの流動性はAさんの流動性でBTCが全て買い尽くされた時にアクティブになりますが、この状態というのは流動性からBTCがなくなっており、さらにBTCを利用者に買わせてあげるにはBTCだけが必要だからです。

この時Aさんの流動性が機能しなくなりUSDTが機能していないですが、BTCが売られて価格が少しでも下がると今度はAさんの流動性が再度アクティブになり、USDTが流動性として機能するようになります。

このように、下限の価格が現在価格に近付けば近づくほど流動性として提供しなければならないUSDTの枚数は減り、逆に上限の価格が現在価格に近付けば近づくほど、必要になるBTCの枚数が減ります。

中級者~上級者向けですが、流動性提供時の枚数比率の具体的な計算式は、本記事の後半で詳しく解説しています。

③どの手数料で流動性を提供するか決める

ユニスワップV2ではスワップ手数料が全てのスワップで一律で0.3%でしたが、現在のユニスワップV3の集中流動性では、流動性毎に発生するスワップ手数料が異なります。

ユニスワップでは各流動性ペア毎に次の4つの異なる手数料のプールが存在し、流動性を提供するときにどの手数料にするかを選択できます。

選択式ではありますが、需要が高く利用されやすい手数料設定のものに流動性は集中、上画像はETH/USDCの例で0.05%の流動性に99%以上が集まっています。

スワップ手数料は高すぎるとユーザーはスワップを行いたくなくなり、逆にスワップ手数料が安すぎるとインパーマネントロスを上回る報酬を得られないリスクから流動性が集まらなくなります。

スワップ利用者と流動性提供の間には、各銘柄の価格変動リスク毎に丁度良い落としどころのスワップ手数料率があり、その手数料設定の流動性プールに流動性が集まる訳です。

従って、基本的には最初に自動提案された手数料で設定すれば問題ありません。

各流動性ペア毎に最も流動性が集まっている手数料設定をまとめると、次のようになります。

| 手数料率 | ペア例 |

|---|---|

| 0.01% | USDC&USDT |

| 0.03% | ETH&LINK |

| 0.05% | ETH&USDC |

| 1.00% | ETH&GMX |

参照:Uniswap “What is a tick when providing liquidity?“

例えばステーブルコイン同士のペアはインパーマネントロスのリスクがなく、流動性提供側はスワップ手数料報酬が少なくても流動性を提供するインセンティブがあります。

スワップを利用する側も安いスワップ手数料を望んでいるので、最も安い0.01%に必然的に流動性が集まります。

ユニスワップのおすすめ運用銘柄と価格設定

ユニスワップのおすすめ運用銘柄

ユニスワップを含む「分散型取引所」で最終的にステーキング(流動性マイニング)が成功したかどうかは、「利回り-インパーマネントロス」で判断することになります。

提供する流動性のペアと価格範囲の設定次第で利率とインパーマネントロスのリスクは大きく変わるので、あなたの目的に合ったリスクリワードを取る必要があります。

| 運用ペア例(V3) | 価格変動 | 年間利率※1 | ILリスク※2 |

|---|---|---|---|

| USDC/USDT | ほぼなし | 6.42% | ほぼなし |

| ETH/USDT | 中 | 130.09% | リスク中 |

| WBTC/wstETH | 中~大 | 172.86% | リスク大 |

ユニスワップ 運用ペアの利率例

価格変動がないステーブルコイン同士のペアであれば「インパーマネントロス」がほぼ発生しないため、利率は低いですが最小限のリスクで放置運用できます。

価格範囲を設定する必要もないので、とりあえずリスクを抑えてコツコツ運用したい方にはおすすめです。

※ステーブルコイン同士の流動性は「StableSwap AMM」と呼ばれる特殊なAMMが採用されており、特殊なケースを除きスワップでは価格が変化しない。従って、初期設定の非常に狭い価格範囲のまま流動性を提供すればいい。

ステーブルコイン以外を含むペアの場合、価格変動が大きくインパーマネントロスが大きいほど利率も高くなります。

ETH&USDTなど、片方のペアがUSDTで片方が主要な仮想通貨の場合、価格変動リスクと利率のバランスが良く、そこそこのリスクでそこそこの利回りを得られます。

価格変動の予測もしやすいので、本格的に稼ぎたい方は「ステーブルコイン&主要仮想通貨」のペアで提供するのがおすすめです。

価格範囲の合理的な設定方法

流動性の解除&再提供を頻繁に繰り返さない場合は、あなたが流動性を提供したい期間で予想される価格変化をもとに価格範囲を決めることになります。

1ヵ月間放置で運用したいなら、1ヵ月間で予想される価格変化に収まるような価格範囲で流動性を提供すれば、常に手数料報酬を受け取り続けることができます。

「Poolfish」の「Uniswap Calculator」を使うと、各個人が提供している流動性の価格設定と報酬(APY)を確認でき、稼げている人がどういう価格範囲で流動性を提供しているか分かります。

「Uniswap Calculator」にアクセスしたら、確認したい流動性の条件を設定します。(ペアと設定手数料)

画面の下に「Top Positions」が表示されます。

NFT IDが個々の提供する流動性、FEE APYが報酬、AGEが提供期間表します。

長めの流動性提供期間で高いAPYを出している所が、上手な流動性の提供をしている人です。

AGEのとなりの「Apply」を選択すると、画面上のシミュレーション欄に価格範囲設定が反映されます。

このように、他の人のポジションも参考にしてみましょう。

【補足】ユニスワップV3の流動性提供の計算式

ユニスワップV3の前にV2のおさらい

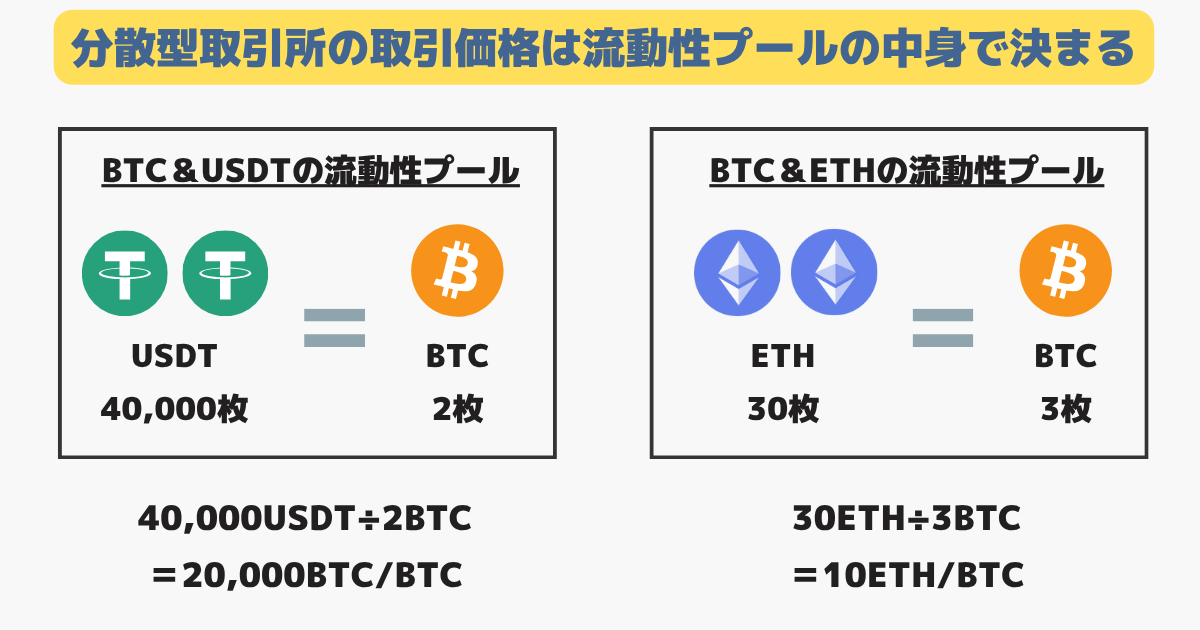

分散型取引所(AMM)に上場している仮想通貨の価格は、各流動性プール内の仮想通貨の枚数比で決まっています。

多くの代表的な分散型取引所は同じAMM(Automated Market Makers)を採用しており、各プール内の枚数関係やスワップ価格は

全て次の式を基に自動的に定まる仕組みです。

\(XY=k\)

※最も一般的なUniswap V2タイプの場合の式。XとYの掛け算であるkで流動性プール内の仮想通貨の枚数の変化の仕方が決まるので、Constant Product AMMと呼ばれることがあります。(直訳:定積AMM)

kの値は流動性プールに提供されている仮想通貨の枚数の掛け算で、運用目的で新しく流動性プールに追加で仮想通貨が提供されたり、削除されたりするまで変わりません。(スワップでは変わらない)

実際に数値例を用いて、あなたが提供した流動性の枚数変化をイメージしてみましょう。

あなたは次の「BTC&USDT」を流動性として提供しました。

- USDT=40,000枚(USDTの流動性枚数をX)

- BTC=2枚(BTCの流動性枚数をY)

- AMM:XY=k=80,000

※他の人の流動性提供はない場合を想定。実際は他の人の流動性提供分も含めてkが計算されます。

現在価格は流動性プールの単純な割り算で決まるので、BTCのUSDT価格は20,000USDT/BTCとなります。

誰かがこの流動性プールで10,000USDTを使ってBTCにスワップしようとしました。

現在BTCは1枚20,000USDTのため、10,000USDTを使うと半分の0.5BTC分を買えるというのが直感だと思いますが少し違います。

スワップによって流動性プール内の仮想通貨の枚数はXY=kに従って、次のように変わります。

- まず変化後のXをAMMの式に入れる:(40,000+10,000)Y=80,000

- Yを計算する:Y=80,000÷50,000=1.6

Y=1.6となり、スワップ前に流動性プールの中にあったBTC2.0枚との差である0.4枚がスワップされるBTCです

この結果、あなたが提供した流動性は次のように変化します。

- USDT=50,000枚

- BTC=1.6枚

- AMM:XY=k=80,000(変化なし)

価格は流動性プールの単純な割り算で決まるので、この時BTCのUSDT価格は31,250USDT/BTCとなります。

ユニスワップV3の流動性提供の計算式

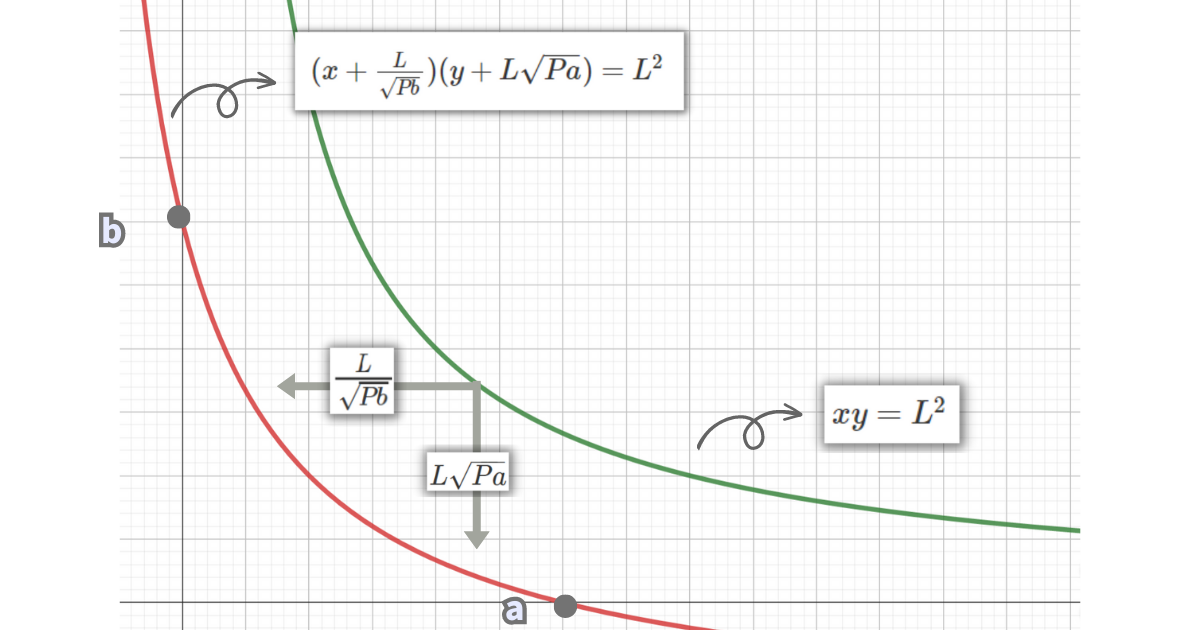

集中流動性(Uniswap V3以降)では、次のxy=kをベースにした式(kをL二乗で表現しただけ)を変形していくことで、各流動性提供者個別の集中流動性の式を導くことができます。

\(xy=L^2\)

価格をPとすると、Pは次のように表せます。

\(P=\frac{y}{x}\)

xとyはそれぞれLとPを使って次のように表せます。

①:\(xy=L^2\)

②:\(y=Px\)

上記の2式より、

\(x=\frac{L}{\sqrt{P}}\)

\(y=L\sqrt{P}\)

この式は、ある価格区間に含まれる全ての個別の流動性の傾きL(後述)の合計と、流動性の合計x・yと、それらによって定義される価格Pの関係を表した式です。

しかし、あなたが行う集中流動性は自身で決めた価格範囲に従い、あなた特有の流動性ポジションの変化をするため、この式であなたの流動性は一切定義されません。

集中流動性の提供では価格範囲を設定し、上限または下限に達すると片方のトークンだけが残るため、この仕様を式に反映させて、あなただけの集中流動性の関係式を導く必要があります。

今回は例として、集中流動性で提供する流動性「BTC&USDT」の枚数は「BTCがx」、「USDTがy」で考えます。BTCのUSDT建価格がPです。

提供する流動性の下限価格をPb、上限価格をPaとします。

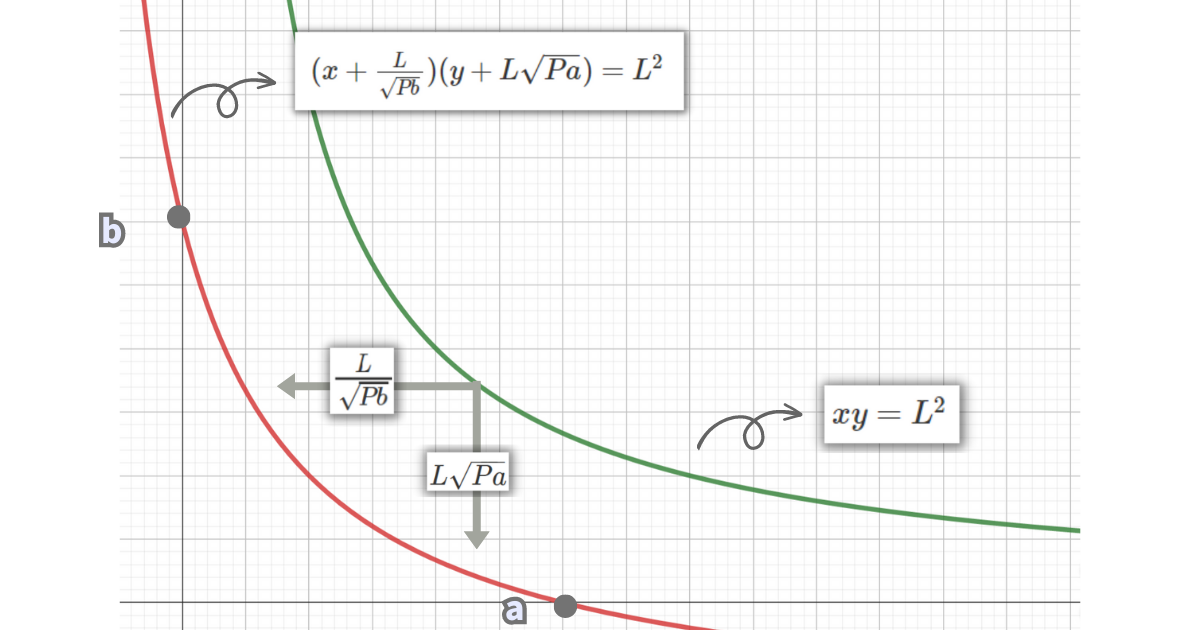

集中流動性は価格範囲を設定し、上限または下限価格で片方のトークンだけが残る仕様でしたが、これは次のようなグラフを指します。

- \(xy=L^2\)のグラフを-x方向に\(\frac{L}{\sqrt{Pb}}\)だけ平行移動する

- \(xy=L^2\)のグラフを-y方向に\(L\sqrt{Pa}\)だけ平行移動する

平行移動させたグラフとその式が次の通りです。

\((x+\frac{L}{\sqrt{Pb}})(y+L\sqrt{Pa})=L^2\)

※Lの値は最初のxy=L2のLの値とは異なり最定義されます。

ここまでの式を使い、次の条件で10,000USDTを流動性提供した時のBTCの提供枚数を求めてみます。

- 提供する流動性ペア:BTC&USDT

- 現在のBTCの価格:10,000USDT/BTC

- 流動性の上限価格:14,400USDT/BTC

- 流動性の下限価格:8,100USDT/BTC

- 提供するUSDTの枚数:10,000USDT

- 提供するBTCの枚数:?(ここを求める)

移動した式のyに10,000を入れれば良さそうですが、まだLが分かっておらず対応するxを算出できません。

※平行移動前の式はあくまでも平行移動後の式を求めるためのもので、別の式なので関係ない。Lの値も平行移動前と平行移動後では基本的に異なる。(流動性が複数存在する場合)

そこで、集中流動性で成り立つ次の2つの関係式で考えます。

\(\Delta y=L・\Delta\sqrt{P}\)

\(\Delta x=L・\Delta\frac{1}{\sqrt{P}}\)

これらは平行移動前の式から導き出せる式を変化量で定義し直しただけの式で、x・y・Pの変化の関係を表します。この式の証明は下のボックスを開くと表示されます。

上記2式の証明過程【開けます】

\(\Delta Y=L・\Delta\sqrt{P}\)

\(\sqrt{xy}=\frac{y_{1}-y_{0}}{\sqrt{P_{1}}-\sqrt{P_{0}}}\)

\(\sqrt{xy}(\sqrt{P_{1}}-\sqrt{P_{0}})=y_{1}-y_{0}\)

\(\sqrt{xy}(\sqrt{\frac{y_{1}}{x_{1}}}-\sqrt{\frac{y_{0}}{x_{0}}})=y_{1}-y_{0}\)

Virtual Curve上では、\(\sqrt{x_{1}y_{1}}=\sqrt{x_{0}y_{0}}=\sqrt{xy}=L\)のため、

\(\sqrt{\frac{x_{1}y_{1}y_{1}}{x_{1}}}-\sqrt{\frac{x_{0}y_{0}y_{0}}{x_{0}}}=y_{1}-y_{0}\)

\(\sqrt{y_{1}^2}-\sqrt{y_{0}^2}=y_{1}-y_{0}\)

\(y_{1}-y_{0}=y_{1}-y_{0}\)

Δxについても同様です。

この流動性と価格変化量の関係式は、平行移動前の式から導かれたものですが、この式は平行移動後の実際の集中流動性の式においても同じように適用でき、集中流動性における流動性の枚数変化と価格変化の関係性も表します。

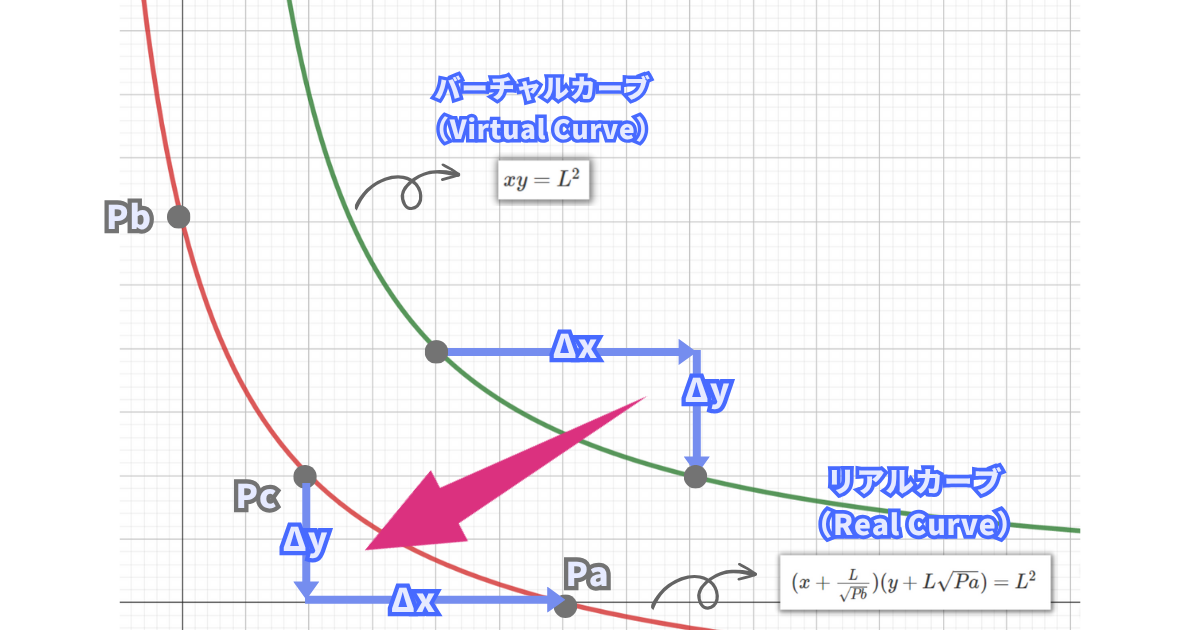

ちなみに、ユニスワップ公式文献では平行移動前の式は実際の流動性の枚数関係を表さない「Virtual Curve」と呼ばれ、平行移動後の式は「Real Curve」と呼ばれます。

つまり、平行移動後の集中流動性の式は実際の流動性の枚数関係を表しますが、下限価格から上限価格までの流動性の枚数変化の仕方はxy=k(通常の流動性モデル、集中流動性におけるVirtual Curve)と同じになります。

集中流動性では価格範囲ごとに「独立したミニ定積AMM(xy=k)」が存在しているということです。

つまり、集中流動性のグラフにおける変化量の関係式は次のようになります。

\(\Delta x=L(\frac{1}{\sqrt{Pc}}-\frac{1}{\sqrt{Pb}})\)

\(\Delta y=L(\sqrt{Pc}-\sqrt{Pa})\)

例題の値を当てはめると次のようになります。

\(\Delta x=L(\frac{1}{\sqrt{10000}}-\frac{1}{\sqrt{14400}})\)

\(10000=L(\sqrt{10000}-\sqrt{8100})\)

最初にLが1000であることが分かり、BTCの提供枚数(Δx)=1.6666…であることが分かります。

【補足】スワップが発生時のポジション変化の計算式

ユニスワップV3の集中流動性において、次の2つの流動性のみが同じ価格範囲で提供されていた場合に、スワップが行われた場合のポジションの変動について解説します。

- 提供ペア:BTC&USDT

- 現在のBTC価格:10,000USDT/BTC

- 流動性の上限価格:14,400USDT/BTC

- 流動性の下限価格:8,100USDT/BTC

- 提供するUSDTの枚数:10,000枚

- 提供するBTCの枚数:1.66667枚

- Lの値:1,000

提供するUSDTの枚数が10,000のときより、 \( \Delta y = L(\sqrt{P_{\text{現在価格}}} – \sqrt{P_{\text{下限価格}}}) \) よりL=1000と分かり、 \(\small \boldsymbol{ \Delta x = L\left( \frac{1}{\sqrt{P_{\text{現在価格}}}} – \frac{1}{\sqrt{P_{\text{上限価格}}}} \right) }\) よりxは1.66667と分かります。

- 提供ペア:BTC&USDT

- 現在のBTC価格:10,000USDT/BTC

- 流動性の上限価格:14,400USDT/BTC

- 流動性の下限価格:8,100USDT/BTC

- 提供するUSDTの枚数:1,000枚

- 提供するBTCの枚数:0.66667枚

- Lの値:100

このとき、500USDTでBTCを買うスワップが発生したときの各流動性の枚数変化を計算してみましょう。

※この価格変化は同一Tick内の微小な価格変化と仮定します。

集中流動性のTick内では次の関係式(Virtual Curve)が成り立ち、xの式は1/√Pを横軸・yの式は√Pを横軸とした場合に、Lを傾きとした1次関数の式になります。

\(xy=L^2\)

\(y=Px\)

上記の2式より、

\(x=\frac{L}{\sqrt{P}}\)

\(y=L\sqrt{P}\)

従って、

\(\Delta x=L・\Delta\frac{1}{\sqrt{P}}\)

\(\Delta y=L・\Delta\sqrt{P}\)

※xがBTCの流動性枚数、yがUSDTの流動性枚数です。例えばyの式に着目すると、提供された流動性が大きいほど傾きLの値が大きくなり、USDTでBTCにスワップした際のBTCの価格が変化が鈍くなります。

同じTick内に該当する今回の2つの流動性において√Pは同じ値を共有しているため、スワップで流動性ポジションの変化が発生した場合、2つの流動性の変化の比率(配分)は傾きLの比率と同じになります。

例えば流動性AのLが1で流動性BのLが5の場合、流動性Bは√Pの価格変化に対して5倍の流動性の変化が発生します。

今回のTick区間におけるVirtual Curve式から全体の流動性ポジションの変化・価格の変化を計算すると、次のようになります。

そしてこの全体の流動性ポジションの変化を、2つの流動性(Real Curve)に配分すると、次のようになります。

これでそれぞれの集中流動性の枚数変化を計算できました。

【補足】無数の流動性を管理するTickの概念

ユニスワップV3の集中流動性では、様々なパターンの価格範囲が設定された無数の流動性を管理して、AMMのスワップや価格管理を実現する必要があるため、Tick(ティック)という概念を使用します。

Tickは「ある2つの価格間の範囲」を表す概念で、Tickの区切れ目は次の式で計算されます。

※tはtick indexと呼ばれる正の整数

1.0001倍毎にTickの区切れ目があり、その間隔それぞれが1つのTickとなります。

この1つのTickそれぞれにVirtual Curveが設定されます。

しかし、流動性を構成するペアによってはあまりにも価格変動が大きく、1,0001倍毎にTickの区切りを設定する意味がない場合もあるため、実際は各ペア毎に「Tick Spacing」を定義し、数十から数百のTickをひとまとまりにします。

ユニスワップV3ではこのTick Spacing毎にスワップ手数料が設定される仕組みで、価格変化がほぼないステーブルコインペアなら最小のTick Spacingが設定され、ミームコインを含めば大きく設定されます。

| Tick spacing | 手数料率 | ペア例 |

|---|---|---|

| 1 | 0.01% | USDC&USDT |

| 6 | 0.03% | ETH&LINK |

| 10 | 0.05% | ETH&USDC |

| 200 | 1.00% | ETH&GMX |

参照:Uniswap “What is a tick when providing liquidity?“

Tick Spacingが細かいほど、特定の価格範囲に絞った流動性の集中がより実現しやすくなります。

従って、米ドルステーブルコイン同士のスワップの場合、ユーザーは1ドル同士のスワップを望むため、Tick Spacingを狭くして1ドル周辺に流動性を集中させます。

流動性提供側の観点で考えると、インパーマネントロス発生のリスクがなく、手数料報酬を多く必要とせずに流動性を提供するインセンティブがあるため、スワップ手数料率は低く設定されます。

集中流動性では、このTick1つ1つにVirtual Curve(xy=L^2)があり、LはそのTickに該当するReal Curveの流動性の合計を表しています。

先ほど解説したように、微量のスワップが発生して1つTick内に留まる小さな価格変化が起きた場合、次のように各個人の流動性のポジション変化を計算できます。

- スワップが発生する

- Virtual Curveでx・y・Pが変化

- 各LPにx・yの変化を配分

まずはVirtual Curve式を用いてスワップによるΔx・Δy・ΔPを算出していきます。

Lは現在のTick内においてアクティブな流動性の合計となっており、現在価格は分かっているため、スワップによるΔxが入力されると、Δyとスワップ後の価格Pが計算できます。

これによりスワップによるこのTick区間の全体のx・y・Pの変化が計算できました。ここから、各Real Curve(各個人の流動性)への影響も計算できます。

Virtual CurveとReal Curveは平行移動しただけで同じ傾きのため、Virtual Curveにおける枚数変化の比率とReal Curveにおける枚数変化の比率は同じになります。

従って、TickのVirtual curveにおけるΔxとΔyを各個人Real CurveのLiで比例配分すると、各個人の流動性ポジションの変化ΔxiとΔyiが計算されます。

このように、集中流動性ではTickで価格を区分けし、各Tick毎のVirtual Curveと、そのVirtual Curveから枝分かれしたReal Curveで各個人の流動性ポジションを計算・管理している訳です。

【補足】インパーマネントロスの計算方法

「ユニスワップV3のインパーマネントロスの計算式」の解説は長くなりすぎるので、詳細な仕組み・計算式を知りたい方は先に下の記事をご覧ください。

V3(集中流動性)のインパーマネントロスの仕組みの前に、集中流動性ではない「通常の流動性プールのインパーマネントロス」を理解した方が分かりやすいので、以下の記事も併せてご覧ください。

BTCとUSDTを流動性として提供するときの、下限と上限価格に対応するインパーマネントロスの発生率は次の表になります。

| 下限価格 (BTC/USDT) | 現在価格 (BTC/USDT) | 上限価格 (BTC/USDT) | インパロス (通常) | インパロス (集中流動性) | 損失倍率 (通常vs集中) |

|---|---|---|---|---|---|

| 95,238 | 100,000 | 105,000 | 0.03% | 1.23% | 41.5倍 |

| 90,909 | 100,000 | 110,000 | 0.11% | 2.44% | 21.5倍 |

| 83,333 | 100,000 | 120,000 | 0.41% | 4.75% | 11.5倍 |

| 66,667 | 100,000 | 150,000 | 2.02% | 11.01% | 5.4倍 |

| 50,000 | 100,000 | 200,000 | 5.72% | 19.53% | 3.4倍 |

| 33,333 | 100,000 | 300,000 | 13.40% | 31.70% | 2.4倍 |

| 25,000 | 100,000 | 400,000 | 20.00% | 40.00% | 2.0倍 |

集中流動性インパーマネントロス 早見表

※この表はインパーマネントロスのイメージを出来るだけ分かりやすくするため、「現在価格と下限価格」「現在価格と上限価格」の比率を同じにしています(現在価格/上限価格=下限価格/上限価格)。上限価格まで価格が変化した場合と、下限価格まで価格が変化した場合のインパロスが同じになるからです。

一番上の行で例えると、現在価格が100,000USDT/BTCのときに、下限価格を「95,238USDT」、上限価格を「105,000」で提供した場合、価格が上限価格または下限価格まで変化した場合のインパーマネントロスの発生割合を示します。

価格範囲の設定がない通常の流動性(V3以前)であれば0.03%ですが、集中流動性では41.5倍の1.23%のインパーマネントロスが発生します。

この時点で流動性提供を解除すると、流動性を提供していなかった場合の資産額×1.23%の損失が確定するため、この1.23%分より高い利回りを稼いでいるかどうかが運用成功の判断基準になる訳です。

下の集中流動性のインパーマネントロス(IL)の計算ツールを使うと、将来価格時点のインパーマネントロスが何パーセント発生するかを計算できます。

集中流動性 IL計算ツール

①~⑤まで入力して「計算開始」を押すと、対応する流動性枚数とインパーマネントロスが計算されます。価格は A/B(1 B あたり A) で入力してください。例:USDT/BTC = 10000

流動性の枚数は片方の入力だけで大丈夫です。もう片方の枚数は上限価格と下限価格から自動で算出されます。

下は集中流動性ではない通常のインパーマネントロスの計算ツールです。

まとめ:最初は価格範囲を広めに設定しよう

ユニスワップのステーキング(流動性マイニング)の要点は次の通りです。

- ユニスワップのメインプールは集中流動性

- 価格範囲設定で利率とリスクが全て決まる

- 最初は広めに設定するのが無難

- ステーブル同士はリスクが低く初心者向き

- 他の人の価格設定も参考にしてみよう

流動性提供は代表的な仮想通貨の運用方法で、上手く使いこなせれば自分のリスク許容度に応じてあらゆる仮想通貨を運用できるようになります。

特に「ミームコイン」など、運用手段が限られた銘柄には数少ない運用方法です。

価格範囲を決めたり、価格範囲から外れた場合に流動性を配置しなおすのが面倒な場合は、ステーブルコインで提供するのがおすすめです。

ユニスワップで必要なガス代は、マルチネットワーク対応の「ビットバンク」で用意できます。

\ 口座開設で1000円が貰えるキャンペーン開催中/

🐼 ビットバンク公式サイト:https://bitbank.cc/

※国内アルトコイン取引量No.1(シェア46%):2023年1月~2024年10月のJVCEA統計情報bitbank調べ

ご覧いただきありがとうございました。

本記事に関するご質問・ご感想はコメント欄か下記のお問い合わせページ・XのDMよりお送り下さい。丁寧に回答させていただきます。

メールアドレスはこちら:contact@pandacrypto.xsrv.jp

ご覧いただきありがとうございました。

本記事に関するご質問・ご感想はコメント欄か下記のお問い合わせページ・XのDMよりお送り下さい。丁寧に回答させていただきます。

メールアドレスはこちら:contact@pandacrypto.xsrv.jp

※2020年5月1日より「仮想通貨」は「暗号資産」へ呼称変更されていますが、一部記事では「仮想通貨」の表記を継続する場合があります。当サイトの「仮想通貨」は「暗号資産」を指します。

仮想通貨に関する注意喚起

仮想通貨の価格は日々変動しており、保有する仮想通貨の価格が急激に下落する場合があります。購入時の価格を下回ったり、無価値になってしまうことで大きな損失が発生する恐れがあります。

仮想通貨の信用取引は、価格変動により保証金を上回る損失が発生する場合があります。

その他仮想通貨に関する注意喚起について詳しく知りたい方は、以下をご覧ください。

| 金融庁 | 暗号資産の利用者のみなさまへ |

| 警察庁 | 暗号資産(仮想通貨)に関するトラブルにご注意ください! |

| 消費者庁 | 投資などのお金に関するトラブルや悪質商法について |

| 国税庁 | 仮想通貨の税務上の取扱い-現状と課題- |

| 政府広報オンライン | 暗号資産の「必ずもうかる」に要注意! |

| 日本暗号資産取引業協会 | 暗号資産に関するトラブルにご注意ください! |

| 国民生活センター | 暗号資産に関する消費者トラブル |

コメント