この記事から分かること

- Aave(アーベ)の仕組み

- Aave(アーベ)の使い方

- Aave(アーベ)の利率&リスク

※本記事へのコメント・質問等は私のX(旧ツイッター)にDMで送っていただいても大丈夫です。丁寧に回答させていただきます。

Aave(アーベ)は、イーサリアムやその他主要ブロックチェーン上で構築された分散型レンディングプロトコルです。

レンディングプロトコルの中では最大の預入額で最も多く利用されており、仮想通貨レンディングで利回りを稼ぎたいまたは仮想通貨を借りたい場合にはまず選択肢に入ります。

※2025/12/4時点でTVLは32.8億ドルで2位と5倍以上の差がある。(Defillama)

例えばイーサリアムブロックチェーンであれば、ステーブルコインを年間利率(APY)で5%程度で運用できるため、利回りも他の運用方法と遜色はありません。

従来の伝統的な金融機関のように信用スコアで借入上限が決まる訳ではなく、Aaveではあなたが預けた担保より少ない金額であれば自由に借りられる「過剰担保型」を採用しています。

さとう

さとう審査等は一切不要でトラストレスな仕組みとなっており、分散型の強みを生かしていつでもすぐにトークンの貸し借りを行えます。

Aave(アーベ)の特徴は次の通りです。

- 仮想通貨を預けると利回りが貰える

- 担保に設定もできる(利回りは継続発生)

- 担保に設定すると仮想通貨の借入ができる

- 返済するときは支払利息が発生する

- 担保が不足すると清算リスクが発生する

Aaveに仮想通貨を預けるとプールコントラクトに流動性として追加され、借りたい人が自由に借りていきます。

預けた仮想通貨は利回りを稼ぐだけでなく「担保」に使うこともできるため、Aaveに仮想通貨を預けることは「貸出」でもあり、「借入」のための準備でもある訳です。

担保にしてトークンを借り入れるかは任意なので、大多数の人は預け入れて利回りだけをもらい続けています。

過剰担保型のAaveの借入は主に次のケースで利用されており、中級~上級者向けです。

- 保有資産にレバレッジを掛けた

- 新しい投資のための資金調達

- その他急な支出への対応

※例えば手元に法定通貨はないがETHがある状態でUSDTが欲しいとなった場合、通常であればETHをUSDTで売る必要がありますが、Aaveで借りればETHを保有したままUSDTを使用できる。

この記事を最後まで読むとAaveの仕組み・リスクが分かり、今日からAaveでトークンの貸し借りができます。

Aaveの仮想通貨レンディングの仕組み

Aaveで「貸し出し専門」となる場合は、仮想通貨を預けて放置で利回りを得るだけで特に難しい仕組みはありません。

>>こちらで貸出で利回りを稼ぐ手順と細かい注意点を解説しています。

しかし、Aaveで仮想通貨を借りる場合は「清算(Liquidation)」と呼ばれる返済が強制的に執行される仕組みがあったり、利息の支払いもあったりするため、事前に仕様を理解しておきましょう。

借入限度額(LTV)とは

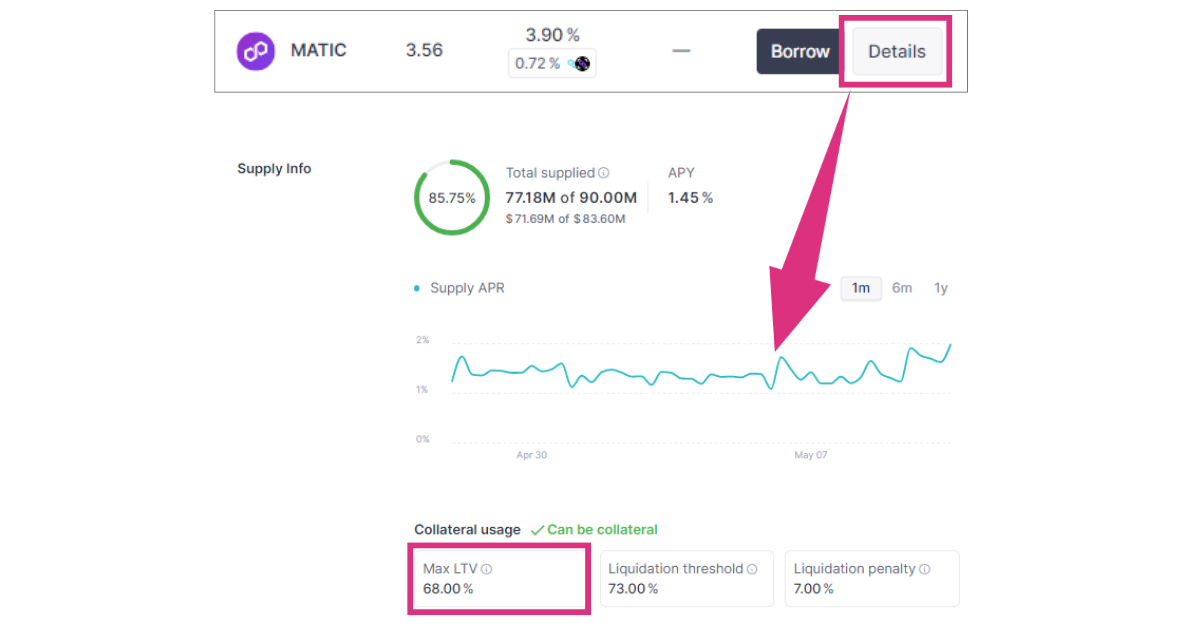

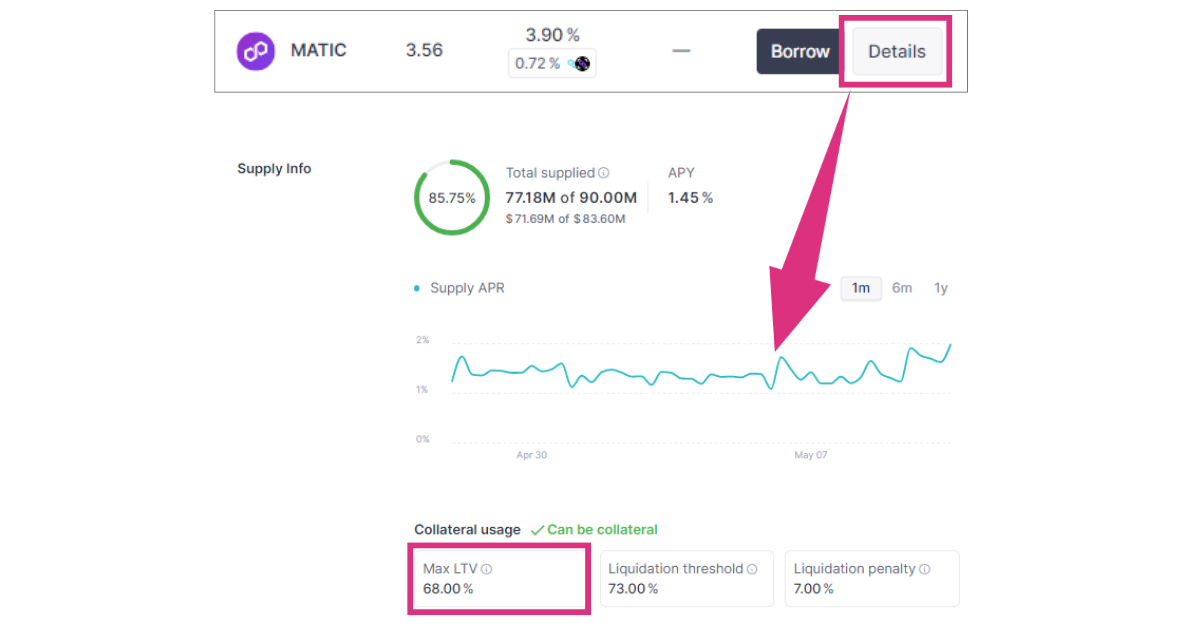

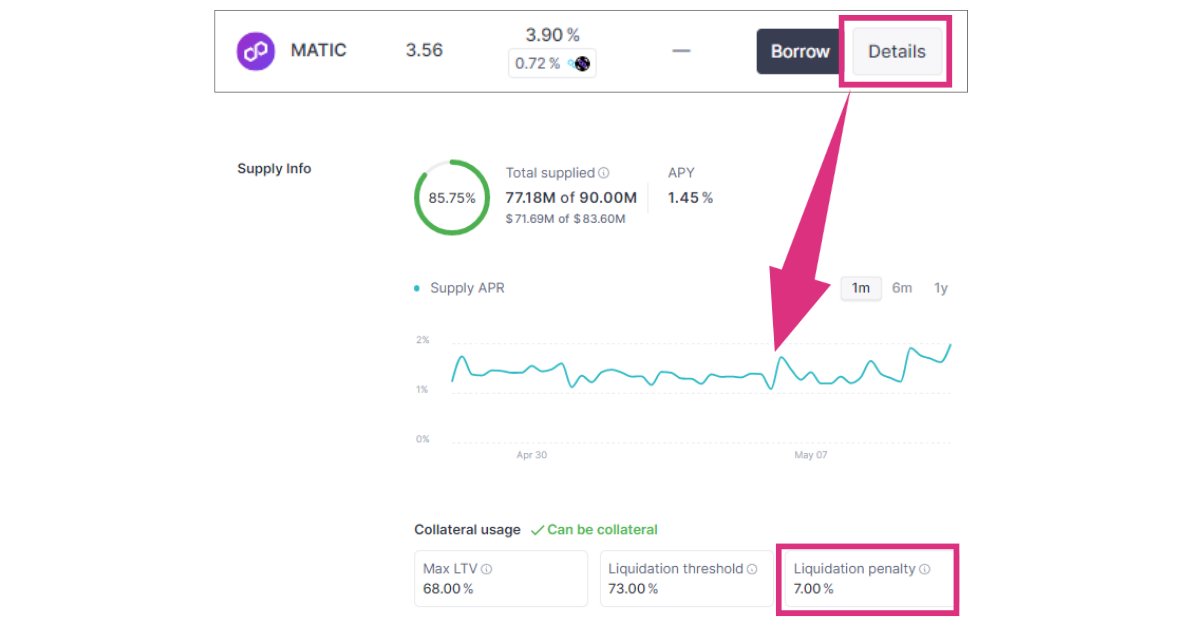

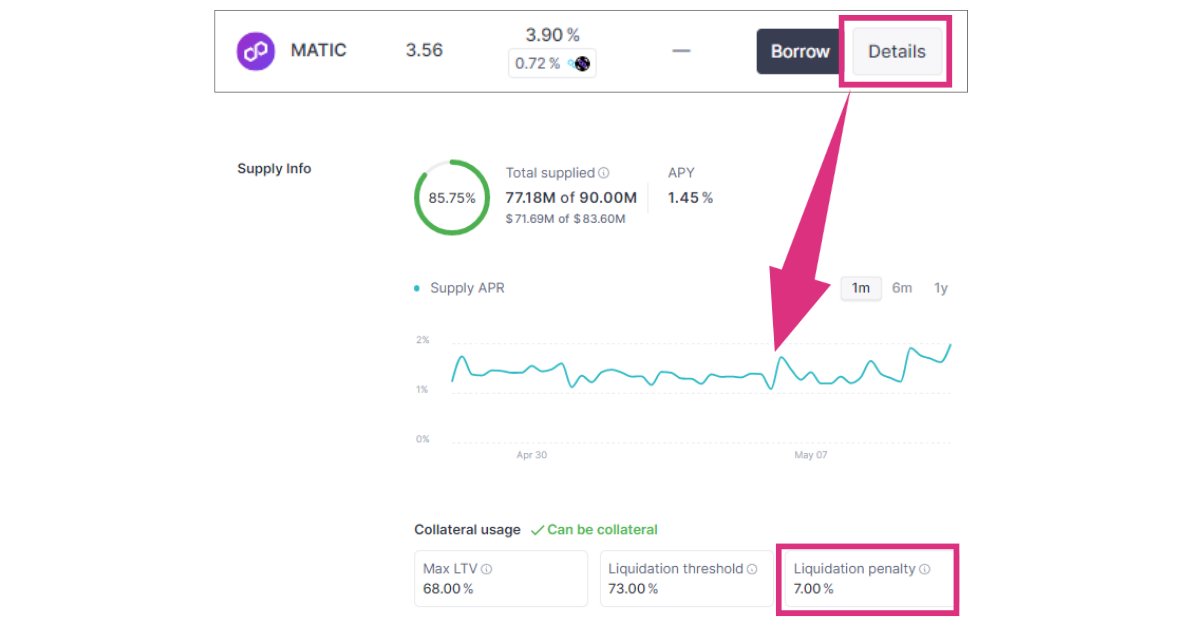

Aaveでは、預け入れる仮想通貨ごとに最大借入限度額(Max Loan to Value, LTV)が設定されています。

例えば、上の画像では仮想通貨MATICのMax LTVが68%となっており、10ETHを預け入れた場合、借り入れのは6.8ETH相当のMATICまでということです。

各銘柄毎にLTVは異なり、価格変動リスクが高い銘柄ほどMax LTVは低くなります。ETHやUSDTといった銘柄はLTVが高めに設定されています。

一部の銘柄はLTVが0%となっており、担保額として認識されません。

清算閾値(LT)とは

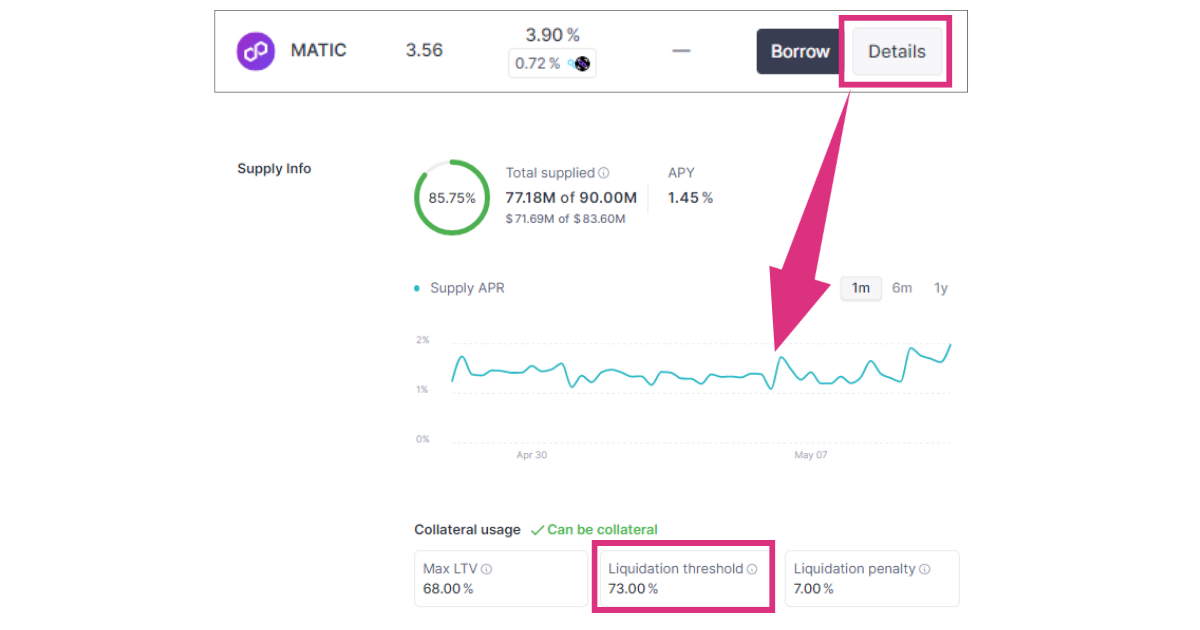

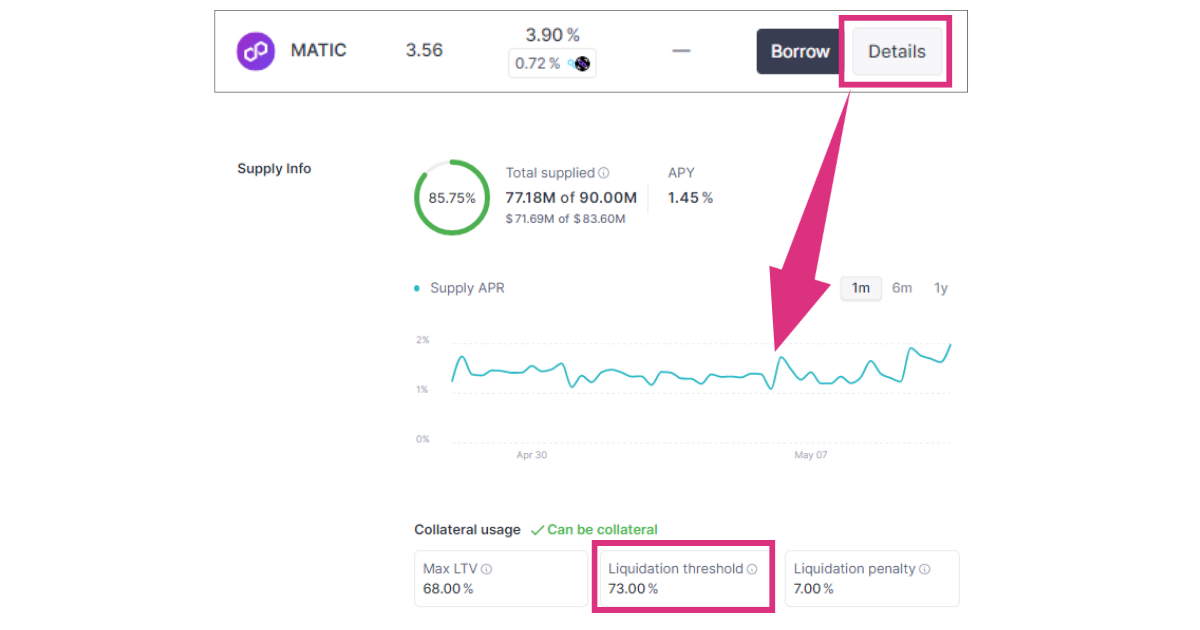

清算閾値(Liquidation Threshold)は各銘柄毎に設定されている、達すると発生する「清算(Liquidation)」ラインのことです。

清算閾値は次の式で表されます。

借入額/担保額

清算(Liquidation)とは、担保額に対する借入額の割合が上昇したため、預けられていた担保を用いて強制的に返済が実行されることを言います。

清算を行う理由は担保の価値が下がる状態を放置するとAave側で負債が生まれてしまい、貸している人が引き出せずプロトコルが破綻してしまうからです。

上で挙げた例のように10ETHを担保として預け入れ、Max LTVである6.8ETH相当分のMATICを借りたとします。

借入額/担保額=0.68

MATICの清算閾値(Liquidation Threshold)は73%となっているため、Max LTVまで借り入れを行うと清算までわずかしか余裕がないことが分かります。

清算を避けるためには、Max LTVで借入を行うべきではないことが分かります。

担保額が少し値下がりしたり、借り入れた仮想通貨が少し値上がりしただけで清算が行われてしまいます。

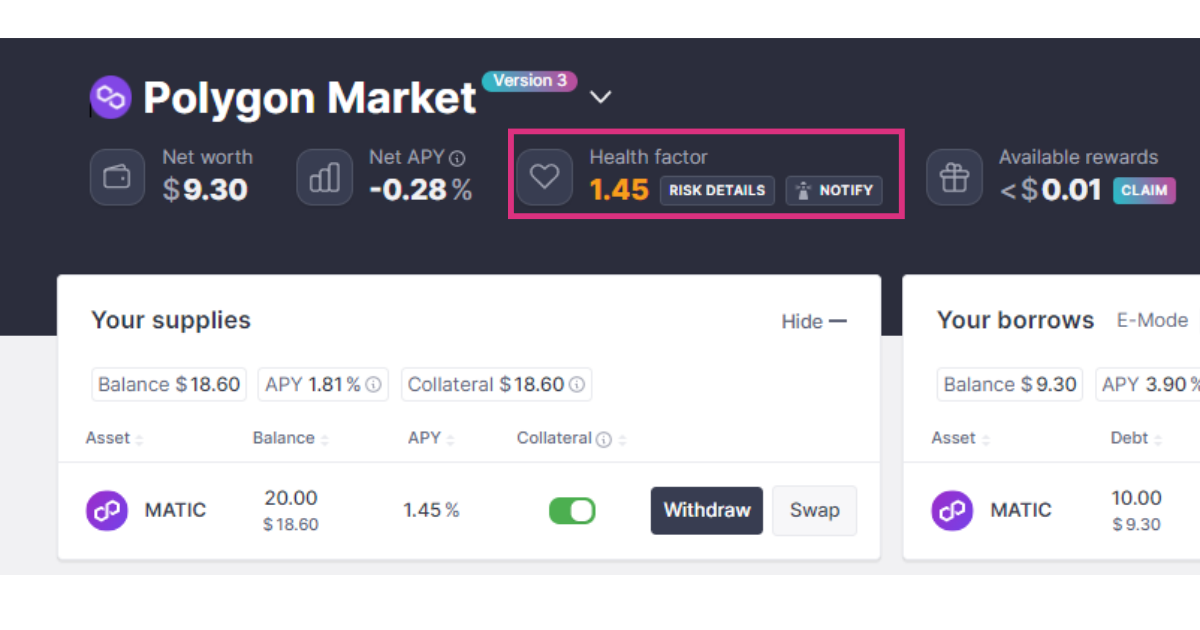

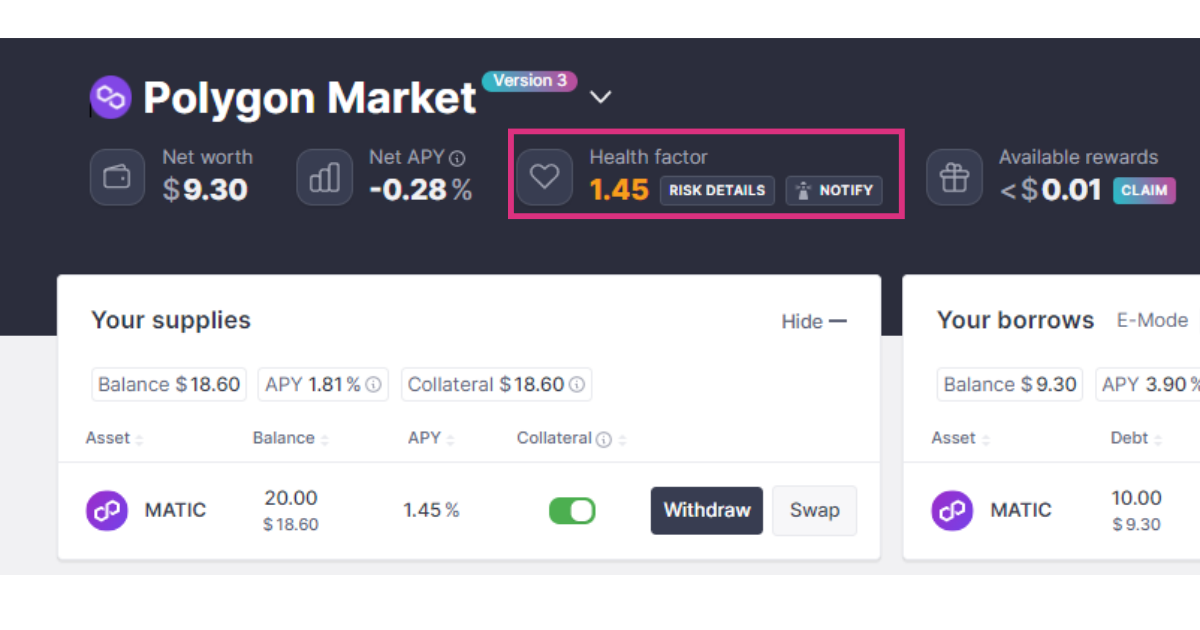

Health Factor(Hf)とは

実際の清算(Liquidation)のアクションは各仮想通貨毎の清算閾値(LT)ではなく、あなたの預入トークン全体のヘルスファクター(Health Factor, Hf)の値を計算して決定されます。

\(Health Factor=\frac{担保額×清算閾値}{借入総額}\)

清算の条件は次の2パターンに分かれます。

- ヘルスファクター:0.95<Hf<1 かつ

- 担保と借入が2000ドル以上

⇒借入総額の最大50%までが清算対象

- ヘルスファクター:≦0.95 または

- 担保と借入が2000ドル未満

⇒借入総額の最大100%までが清算対象

上で挙げた例と同じように、10ETHを担保として預け入れ、Max LTVの6.8ETH相当のMATICを借りたとしましょう。

MATICの清算閾値(Liquidation Threshold)は73%なので、Health Factorは次のように計算されます。

\(Health Factor=\frac{10×0.73}{6.8}=1.07\)

このように、Max LTVで借り入れを行うとHealth Factorが1に近い状態になってしまうことが分かります。

次に、実際に清算が起きた場合の流れをイメージしてみましょう。

- ボブは10ETHを預け入れ、5ETH相当のDAIを借り入れ

- ボブのウォレットのHfが1を下回り、清算対象になる

- 清算者は借入額の50%(2.5ETH相当)まで清算が可能に

- 同時に清算者は清算ペナルティ5%分を多く回収可能に

- 清算者は0.25ETH相当のDAIを代わりに返済

- 2.5ETH+0.125ETH(5%分)の担保を取得して清算完了

清算ペナルティは清算者が清算を行うときのインセンティブのことで、この%分だけ借入者が預けている担保を多くもらうことができます。

※清算者は一定の基準を満たせば誰でもなれる仕組みになっており、担保比率の健全化を図る清算も分散化されている。

清算ペナルティは次のように確認できます。

清算ペナルティはそこまで大きくはないですが、可能な限り避けるべきです。

返済時に支払う利息の金額について

Aaveで借り入れを行う時に支払う利息は、返済するときに一緒に支払います。

利子率が各仮想通貨毎に決まっており、借り入れ期間が長ければ長いほど、支払う利子の金額も大きくなっていきます。

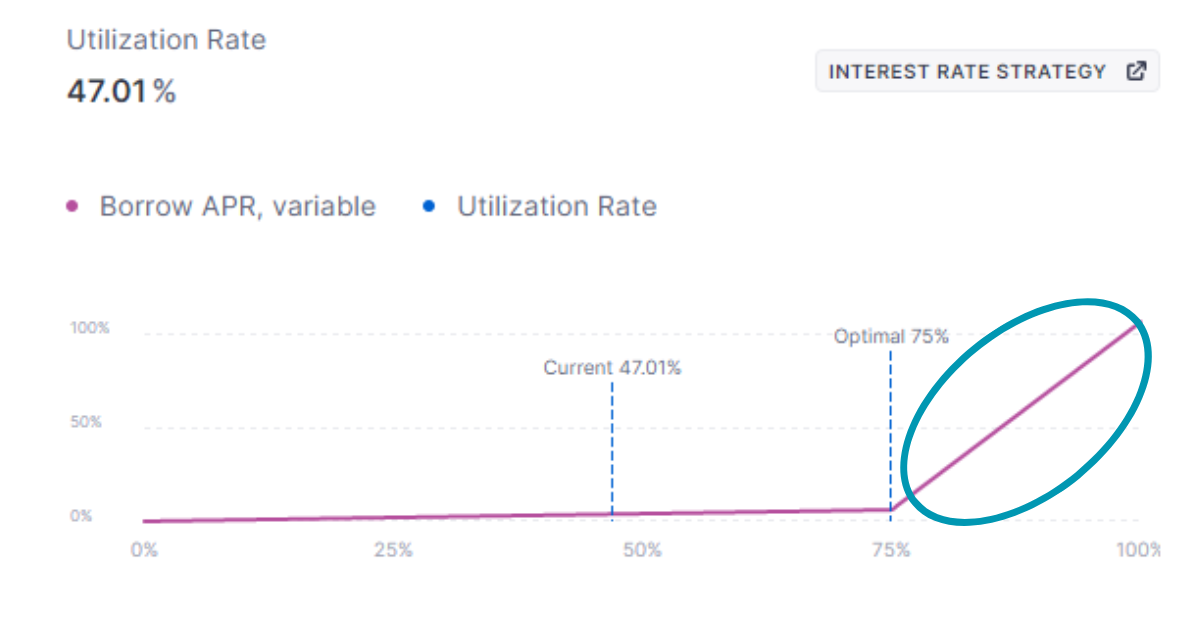

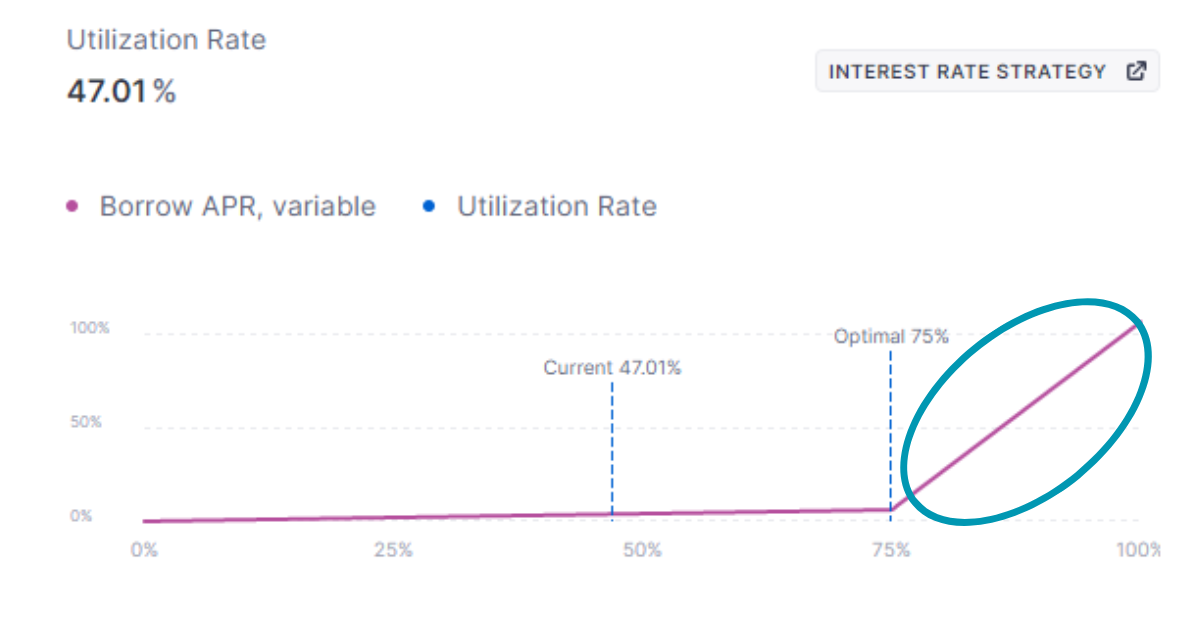

支払利息の計算方法は、預入総額に占める借入総額を表す「利用割合(Utilization Rate)」によって2つのパターンに分かれます。

まず、利用割合(Utilization Rate, Ut)は次の式で計算されます。

\(利用割合(Ut)=\frac{借入総額}{預入総額}\)

この利用割合(Utilization Rate)が、各仮想通貨毎に決まっている最適利用割合(Optimal Utilization Rate, Uoptimal)より大きいか小さいかで、支払う利息の計算方法が変わります。

\(U_{t}<U_{optimal}:利息率=R_{0}+\frac{U_{t}}{U_{optimal}}×R_{slope1}\)

\(U_{t}>U_{optimal}:利息率=R_{0}+R_{slope1}+\frac{U_{t}-U_{optimal}}{1-U_{optimal}}×R_{slope2}\)

\(\scriptsize U_{t}<U_{optimal}:利息率=R_{0}+\frac{U_{t}}{U_{optimal}}×R_{slope1}\)

\(\scriptsize U_{t}>U_{optimal}:利息率=R_{0}+R_{slope1}+\frac{U_{t}-U_{optimal}}{1-U_{optimal}}×R_{slope2}\)

R0・Rslope等の値は各仮想通貨毎に決められており、こちらから確認できます。(Polygonの例)

借り入れの利用割合が低いと、利率が低く算出される計算式が使われます。(多く借りてもらいたい状況)

逆に借り入れの利用割合が高いと、利率が高くなる計算式が使われます。(借りてもらいたくない状況⑨)

各仮想通貨の借り入れ画面の下に表示される利率と利用割合のグラフが途中で上がっているのは、これが理由です。

Aaveの使い方:レンディングで利回りを稼ぐ手順

Aaveのレンディング(貸出)で利回りを稼ぐ手順は次の通りです。

①運用したい銘柄とガス代を用意

「Aaveのトークン供給画面」にアクセスして、利用したいネットワークと運用したい銘柄を決めましょう。

ブロックチェーンでは「Ethereum(Core)」が借り入れ需要が高いため利率が高いですが、ガス代も高めなので数百ドルくらいの少額運用にはおすすめしません。

少額の場合は「BNB Smart Chain」や「Arbitrum」といった、代表的なEVMチェーンを選ぶのがおすすめです。借り入れ需要が一定以上あるため、安定した高利率運用ができます。

画面中央の「Connect Wallet」よりメタマスク等のウォレットと接続できます。

「メタマスクにお得にガス代を用意する方法」は、下の記事で詳しく解説しています。

ガス代をメタマスクに用意できたら、ガス代銘柄の一部を「ユニスワップ」などで運用したい銘柄に交換しましょう。

②運用したい銘柄を供給

「Aaveのトークン供給画面」で供給したい銘柄の「Supply」を押したら、供給枚数を入力して実行するとレンディングは完了です。

後は自動で利回りが付与されていきます。

利回り請求と担保化設定の解除方法

Aaveの「ダッシュボード画面」上部の「Available rewards」のClaimをタップすると利回りを永久できます。

また、画面下「Your supplies」にあなたの運用(供給)状況が表示されます。「Withdraw」で運用を中止できます。

「Collateral(担保)」で、担保設定のオンオフができます。

運用して利回りを稼ぎたいだけであれば、特にオンになっているかオフになっているかを気にする必要はありません。

借り入れに使いたい場合はオンにしておきましょう。

Aaveの「Umbrella」で利回りを増やす方法

AaveのUmbrella(アンブレラ)とは、Aaveで万が一赤字が発生した際のリスク管理システムのことで、預けられたトークンを負債の解消に利用する代わりに、利回りを付与し続けます。

本記事更新時点では年間利率(APY)で5%~7%程度で利率は高めです。

現在預け入れに対応している銘柄は、次の通りです。

- USDT

- aUSDT

- USDC

- aUSDC

- WETH

- aWETH

- GHO

最大の特徴はUSDTやUSDCだけでなく、預け入れた際に発行される債権トークン「aToken」もUmbrellaに預け入れが可能な点です。

仮に暗号資産市場が全面的に急落し清算が追い付かずAaveが赤字化し、Umbrellaが作動すると、あなたの「aToken」がバーンされる可能性があります。

aTokenがなくなるということはAaveはあなたに担保を返す必要がなくなるため、赤字が回復する仕組みです。

一方あなたは預けたトークンを返してもらえなくなるリスクを負うため、代わりに利回りが付与されるという訳です。

aTokenを預ければ利回りの二重取りができることになりますが、追加のリスクを引き受けている点に注意しましょう。

AaveのUmbrellaは画面上メニューの「ステーキング」よりアクセスできます。

ちなみに「Safety Module」は同じリスク管理を預け入れられた公式ガバナンストークン「AAVE」で行う仕組みです。

Safety Moduleは廃止予定となっており、Umbrellaに統合される予定です。

【補足】貸し借りを繰り返し運用額を膨らませる「ルーピング」の有効性

DeFiレンディングでは、借りた仮想通貨を再度預け入れ、増えた借り入れ限度額分でさらに仮想通貨を借り、その仮想通貨もまた預け入れてこれを繰り返していき、運用額を増やすルーピング(Looping)と呼ばれる戦略があります。

例えば、借り入れ限度額が担保額の50%(LTVが50%)のとき、この戦略を繰り返すことで運用資金を2倍にできます。

仮に、200MATICが手元にあるとします。

この場合、預け入れた200MATICで、借り入れと預け入れを繰り返すことにより、理論上は最大で400MATICまで預入額を増やしていくことができます。(Polygonなのでガス代はほぼゼロと仮定)

\(a_{n+1}=\frac{1}{2}a_{n}\)

\(S_{n}=\frac{a(1-(\frac{1}{2})^n)}{1-\frac{1}{2}}\)

1/2のn乗は最後0に収束するので、次の式のようになります。

\(S_{n}=\frac{a}{\frac{1}{2}}\)

\(S_{n}=2a\)

初項aの2倍になることが分かります。

200MATICの元手からさらに200MATIC借りることができ、400MATIC分の貸し付け利息の収入と200MATIC分の支払い利息が発生します。

貸付利息の収入より借入による支払利息の方が2倍以上大きい場合もが多いので、基本的には上手くいきません。

状況によっては戦略が成立することもあり、それは特別報酬(リワード)が設定された場合です。

特にAaveローンチ当初は貸し付け金額の大きさ、借り入れ金額の大きさに応じて特別リワードが付与されていたため、とにかく借り入れと貸し付けを繰り返して運用額を増やすのが有効な戦略でした。

しかし皆同じことを考えて特別報酬がなくなるまで吸い尽くされるだけなので、報酬がすぐに少なくなります。

今は昔とは違い各銘柄で様々な運用手段があるため、ルーピング行うより他の魅力的な運用先と分散した方が良いケースが多いです。

先に紹介したUmbrellaに対応している銘柄であれば、Umbrellaに入れても良いでしょう。

まとめ:分散型レンディング筆頭のAave

分散型レンディングプロトコルAave(アーベ)の要点は次の通りです。

- 仮想通貨を預けると利回りが貰える

- 担保に設定もできる(利回りは継続発生)

- 担保に設定すると仮想通貨の借入ができる

- 返済するときは支払利息が発生する

- 担保が不足すると清算リスクが発生する

「仮想通貨AAVEの概要解説・買い方」は下の記事で行っています。

「中央集権型のレンディングサービスの比較」は下の記事で行っています。

ご覧いただきありがとうございました。

本記事に関するご質問・ご感想はコメント欄か下記のお問い合わせページ・XのDMよりお送り下さい。丁寧に回答させていただきます。

メールアドレスはこちら:contact@pandacrypto.xsrv.jp

ご覧いただきありがとうございました。

本記事に関するご質問・ご感想はコメント欄か下記のお問い合わせページ・XのDMよりお送り下さい。丁寧に回答させていただきます。

メールアドレスはこちら:contact@pandacrypto.xsrv.jp

※2020年5月1日より「仮想通貨」は「暗号資産」へ呼称変更されていますが、一部記事では「仮想通貨」の表記を継続する場合があります。当サイトの「仮想通貨」は「暗号資産」を指します。

仮想通貨に関する注意喚起

仮想通貨の価格は日々変動しており、保有する仮想通貨の価格が急激に下落する場合があります。購入時の価格を下回ったり、無価値になってしまうことで大きな損失が発生する恐れがあります。

仮想通貨の信用取引は、価格変動により保証金を上回る損失が発生する場合があります。

その他仮想通貨に関する注意喚起について詳しく知りたい方は、以下をご覧ください。

| 金融庁 | 暗号資産の利用者のみなさまへ |

| 警察庁 | 暗号資産(仮想通貨)に関するトラブルにご注意ください! |

| 消費者庁 | 投資などのお金に関するトラブルや悪質商法について |

| 国税庁 | 仮想通貨の税務上の取扱い-現状と課題- |

| 政府広報オンライン | 暗号資産の「必ずもうかる」に要注意! |

| 日本暗号資産取引業協会 | 暗号資産に関するトラブルにご注意ください! |

| 国民生活センター | 暗号資産に関する消費者トラブル |

コメント